不動産担保ローンの融資が早い!法人・個人事業主におすすめの土地担保ローン🏠徹底比較

をご紹介します。

法人の経営者の方、個人事業主や自営業者の方の事業資金・運転資金調達するための融資をお考えの方に、おすすめ会社を徹底比較。

の方々が対象。

不動産担保ローンの主な解説の内容は次のとおり。

- 最短3日で融資が早いおすすめの不動産担保ローン会社

- 不動産無担保との金利の比較

- いくら借りられるか?借入可能額の比較

不動産担保ローンの融資の早さを比較しておすすめの会社

土地・不動産担保ローンの審査から借入までが最短3日と早い融資が可能な金融機関をご紹介します。

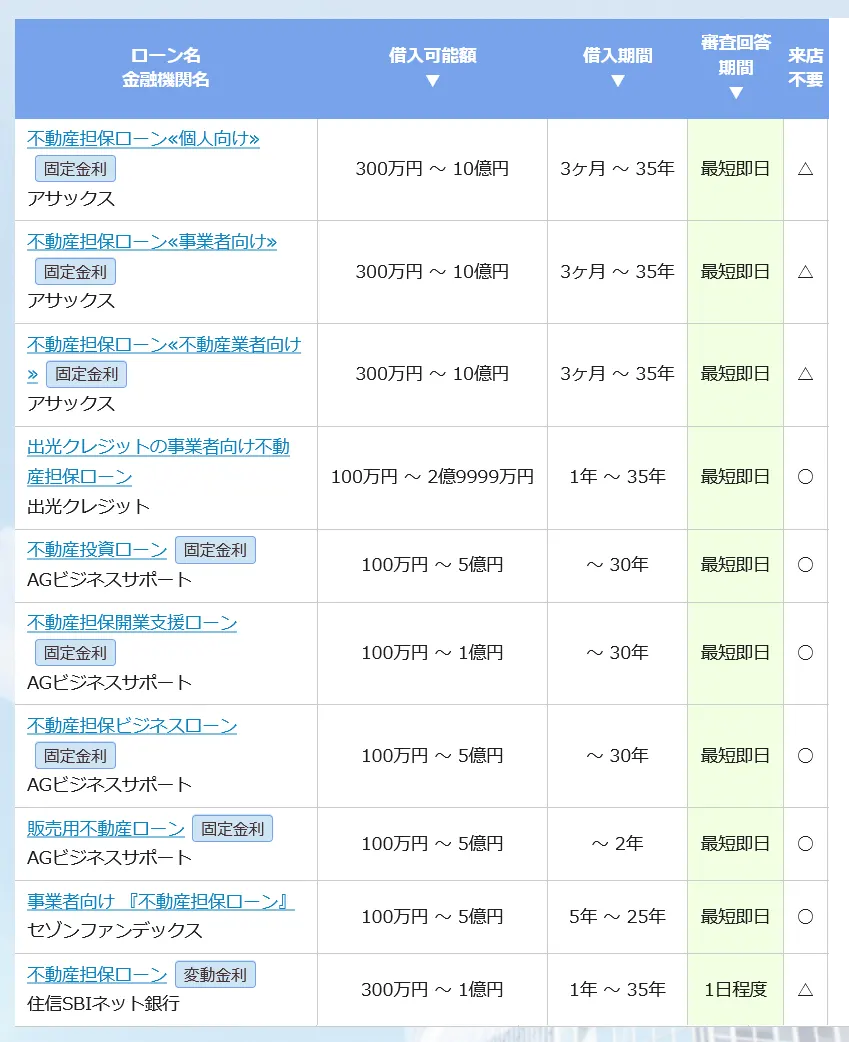

審査回答が最短即日で融資まで早い条件の不動産・土地担保、不動産投資ローンを取り扱う金融機関一覧

審査に柔軟性がある、株式上場会社している等で、認知度が高い不動産担保ローン・不動産投資ローン・土地担保ローンを扱っている金融機関を独自調査。

審査回答が即日に分かり、融資実行まで早い金融機関一覧はこちらを参考にしてください。

参照元:不動案担保ローン比較サイト

※金利年率の条件については、こちらのページをご覧ください。

参考 ・【金利比較】不動産担保ローンおすすめランキング2023年版|銀行・ノンバンク15社厳選

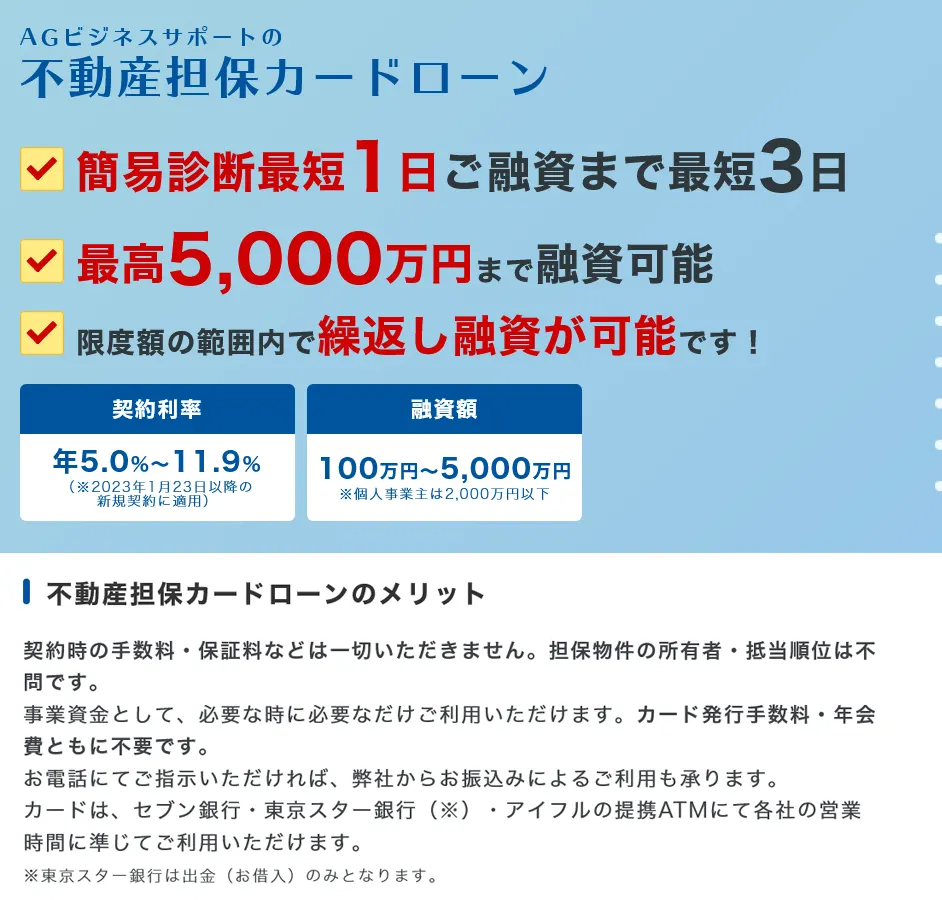

AGビジネスサポート|法人・個人事業主の事業資金調達がカードで借入・返済できる全国対応の土地・不動産担保ローン融資

不動産担保ローンや不動産投資ローンの審査から融資実行までが早い金融機関として、1番手にご紹介するのがAGビジネスサポートです。

AGビジネスサポートとは、東証プライムに上場するアイフルのグループ会社で信頼性が高い会社。土地・不動産担保ローンや不動産投資ローン、不動産担保開業支援ローン等を扱っています。

法人や個人事業主等の事業者の方が土地・不動産を担保にして事業資金調達の融資が可能。

全国対応しており、土地・不動産を担保にすることで無担保ビジネスローンより低金利で融資を受けれます。

また、事業主名義の土地・不動産でなくても融資が可能。

※AGビジネスサポートが取り扱う不動産担保ローンとは、法人会社・個人事業主に限定した条件のローンです。一方、個人向け不動産担保ローンとは、個人の自宅を担保にする条件で融資する方法で、法人会社・個人事業主の資金調達のための不動産担保ローンとは区別されています。

最短即日に審査結果がわかり、融資まで最短3日と早い

最短で即日審査結果、最短3日で融資が完了でき対応が早いため、急いでいる法人事業主や個人事業主の方におすすめです。

審査内容に柔軟性がある

銀行の融資は、審査基準が厳格で不動産査定も厳しめです。

一方、貸金業者であるAGビジネスサポートの不動産担保ローンは、資金需要者から相談に応じて独自審査され、条件が悪くても柔軟性があります。

極度方式基本契約のカード型ローンで利便性・利息軽減にメリットがある

さらに、AGビジネスサポートの土地担保・不動産担保ローンのおすすめポイントは、極度方式基本契約のカードローン型の商品があることです。

一般的な不動産担保ローンでは、融資金額全額を貸付する証書貸付です。しかし、AGビジネスサポートの土地・不動産担保ローンであれば、融資限度額(借入可能額)を決定し必要に応じて借入・返済ができます。

証書貸付の土地・不動産担保ローンは、元金を早く返済する際中途解約手数料がかかります。(セゾンファンデックスの場合、返済元金の3.0%以内)

AGビジネスサポートの土地・不動産担保ローンのカード型なら、必要なときに、必要な事業資金だけ融資をうけ、必要なくなったときにすぐ全額返済できるので、利息軽減がしやすくなります。

※AGビジネスサポートの不動産担保ローンは「証書貸付型」と「極度方式基本契約」の2つから選択できます。

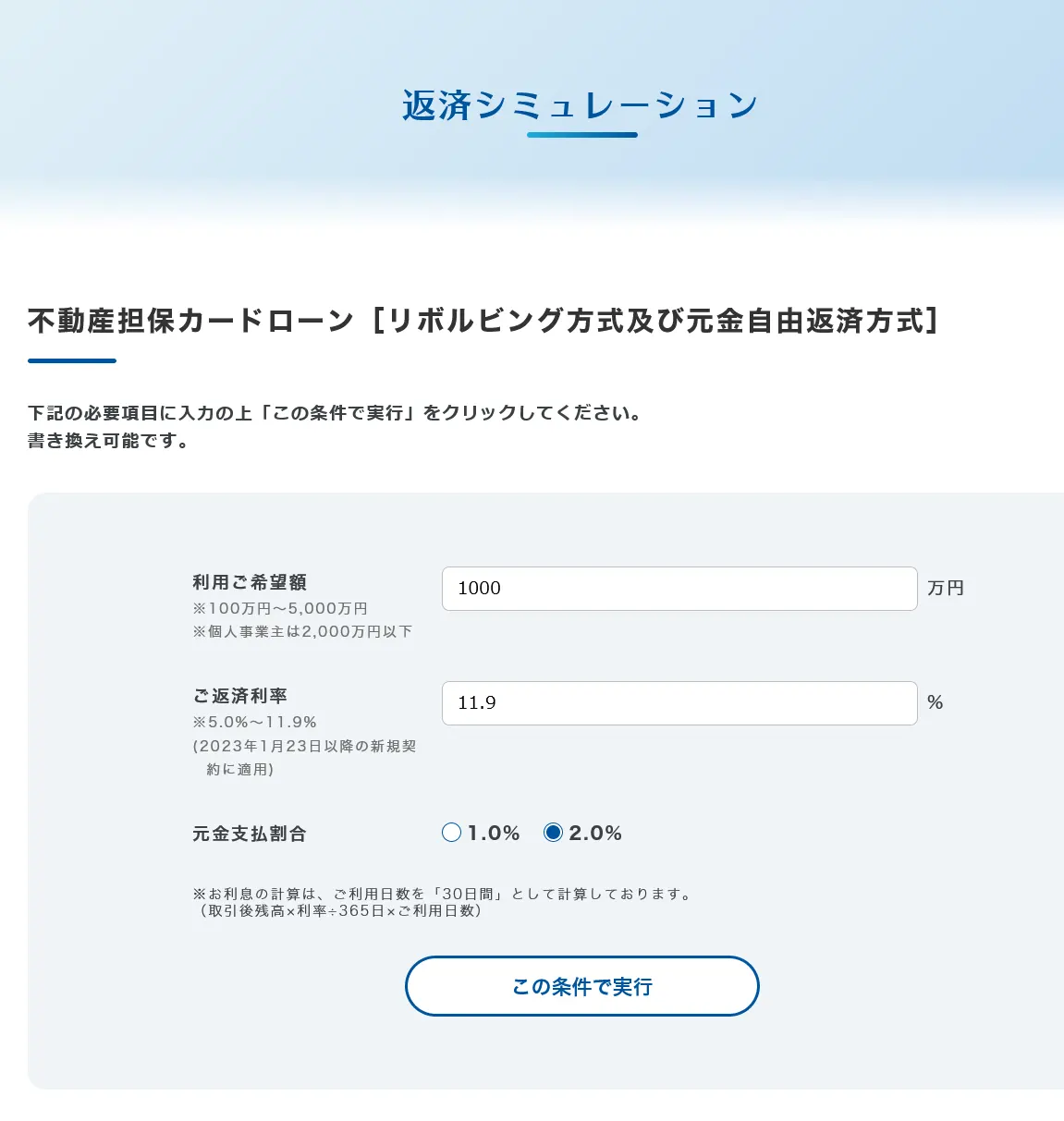

返済状況をシミュレーションして毎月の返済計画を見れる

返済シミュレーションサービスを利用すると、毎月の支払い額・利息・返済回数・返済期間をシミュレーションできます。

不動産担保ローンで借り換えをお考えの方も利用しやすいサービス。

AGビジネスサポート返済シミュレーションはこちら

※公式サイト移動後、ページ下部に返済シミュレーションができるリンクがあります。

来店不要で全国どこでもWEB完結申込みできる

AGビジネスサポートの不動産担保ローンは、来店不要でWEB申込みで融資まで完結できます。

AGビジネスサポートの体験談について

AGビジネスサポートは、事業が赤字決算や低利益の個人事業主や法人企業でも審査に通りやすいという口コミが多いです。

実際にAGビジネスサポートの審査を通過した事業主の体験談をご覧いただき、参考にしてください。

参考 ・実体験!AGビジネスサポートの審査に通過できた口コミが参考になる

セゾンファンデックス|事業性資金調達のための土地・不動産担保ローンは最短3日で融資が早い

法人や個人事業主の事業資金調達の融資が最短3日で早いおすすめの不動産担保ローン会社として2番目に紹介するのは、大手クレディセゾングループの、

セゾンファンデックスの事業者向け不動産担保ローン

です。

事業資金不足や、今のメインバンクからの資金調達が滞るといった緊急時でも、最短3日で融資が早いのですぐに利用可能。

土地・不動産を担保にするから低金利で借入できる

セゾンファンデックスの無担保ビジネスローンと金利を比較してみると、

| 無担保の個人事業者向けビジネスローン | 上限金利年17.8% |

|---|---|

| 不動産担保事業者ローンセゾンファンデックス | 金利年率 変動金利 2.75%~4.55% 固定金利 4.50%~9.90% 実質年率15.0%以内※(2024年1月1日現在) |

※実質年率とは、事務手数料・調査料などを含め年率で換算したもの

金利が無担保より半分近く低く抑える事が可能。

固定金利でもその差、金利年率7.9%もセゾンファンデックスの不動産担保事業ローンの方が金利が低くなります。

この差は利息支払いを考えるとかなり大きな差です。

※金利タイプ(変動金利または固定金利)は、審査により決定するので選べません。

また、資金調達額が無担保融資より大きくなります。

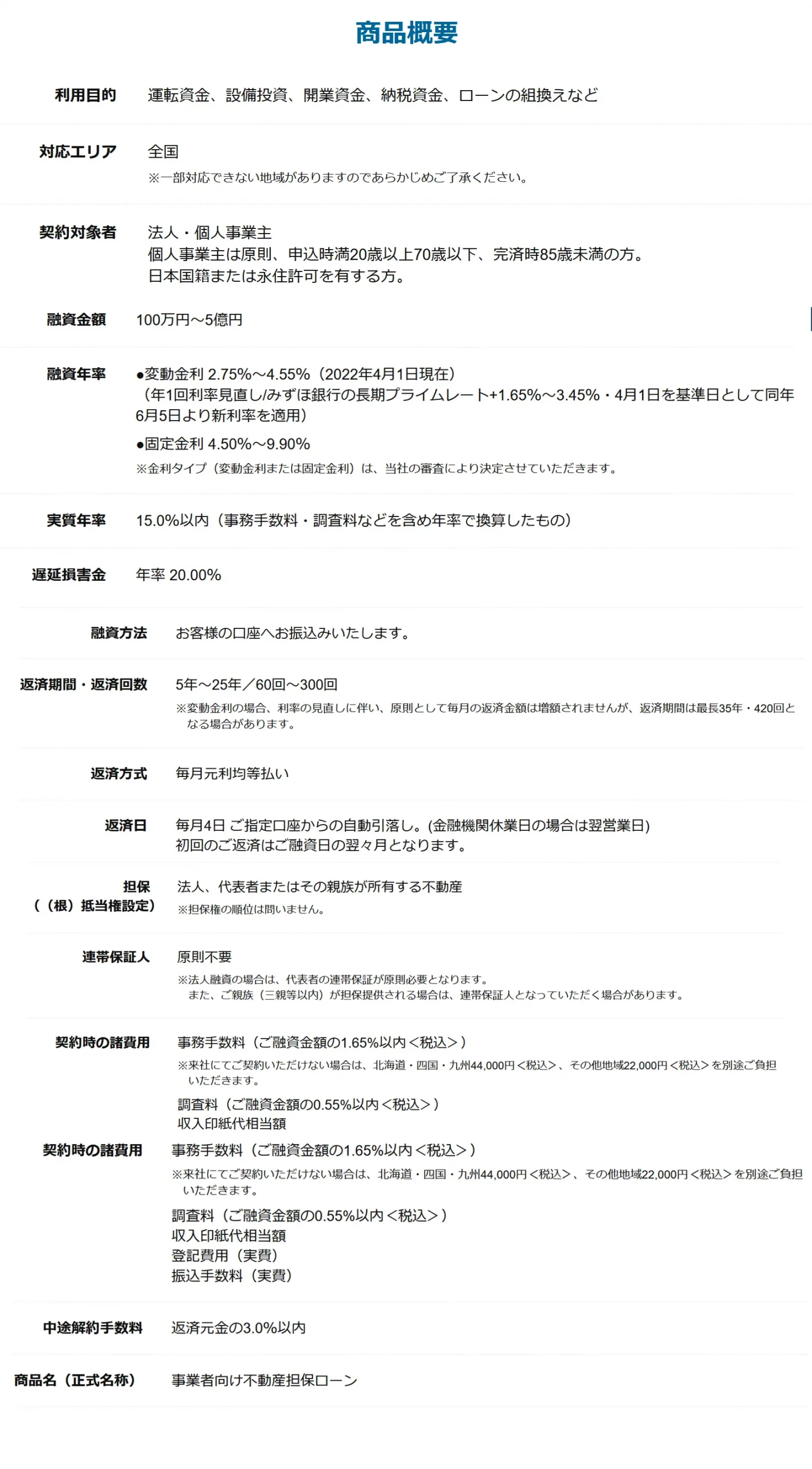

セゾンファンデックス事業者向け不動産担保ローンの特長

セゾンファンデックスの不動産担保ローンのおすすめポイントは以下のとおり。

- 銀行とは異なる審査基準のため、銀行以外で事業資金をお探しの方へおすすめ

- 法人・個人事業主どちらでも可

- 総量規制対象外! ・ご親族の不動産でも可

- 担保余力を重視するため融資金額は100万円~5億円※審査結果によります。

銀行では融資が受けにくい創業間もない時期や2期連続の赤字決算の状況でも、お客様の今後の事業計画や返済計画などを重視した独自の審査基準でお応えします。

不動産担保ローンはお客様の返済能力と不動産担保価値の2つで融資限度額(借入可能額)が決定します。また、不動産担保ローンは融資額が大きく調達コストが低いので、毎月の返済は抑えられるメリットがあります。

抵当権の設定順位は問いません。住宅ローンの返済中や他社の抵当権設定がされていても、ご相談をお受けいたします。

物件が地方にある場合など、他の銀行や金融機関が対応できない場合でもご相談をお受けできます。※一部対応できないエリアがあります。

本人名義ではない担保でも可能。法人の代表者や個人事業主に加えて、そのご親族が所有する不動産物件も担保に出来ます。

※担保提供者の承諾が必要です。担保提供者には連帯保証人としてご契約をお願いする場合もあります。

さまざまな資金ニーズに対応

急な運転資金はもちろん、ローンの借り換えや税金の支払い、開業資金や設備投資など事業に必要なさまざまな資金ニーズに対応しています。

また最長25年の長期借入が出来るので毎月の返済を抑えてご利用いただけます

最長25年の長期借入が出来ます。毎月の支払は支払期間によって毎月の負担は大きく変わります。

そのため、毎月の返済額を抑えて無理のない返済をするためにも長期借入が可能な事は重要です。

連続赤字決算でも運転資金を借入れ

他の金融機関で資金調達が出来なかったが、セゾンファンデックスの不動産担保ローンを利用できた企業様事例を紹介します。

企業A様は経営状況と財務状況が悪化し2期連続の赤字決算中に、メインバンクの返済は期限限定のリスケ(支払い条件の変更)を

行ってしのいでいたが、追加融資が断られてしまいました。

公的融資機関を含めた他の金融機関へも相談しましたが、どこも断られてしましました。

セゾンファンデックスの不動産担保ローンでは独自の審査基準で、『所有する不動産価値』や『大口受注の契約が決まり今期は黒字に転換できそう』といったプラス情報をとりあげ、今後の事業計画書等から総合的な審査をおこない、1,000万円のご融資を実施。

企業A様は資金を利用し無事大口受注先との取引を成功させ、メインバンクの融資も正常に戻しました。

そしてセゾンファンデックスの不動産担保ローンは早期返済されました。

資金繰りに困ったときに資金調達できる手段は必要です。しかしこのような場合、銀行などのプロパ融資と比較すると金利が高くなるため敬遠されがちですが、企業A様のように早期完済をすることで負担を軽減できます。

例)1,000万円を年率9.9%で借入した場合(元利均等返済の場合)

- □20年後に通常完済の利息支払い額は、1,300万円

- □3年後に早期完済(中途解約)の利息支払い額は、289万円(▲1,011万円)

※中途解約には元金の3.0%以内の中途解約手数料(3%なら約28万円)が発生します。

ご利用までの流れ

申込みからご融資までの流れはシンプルな4ステップです。

- 申込み:ネット・電話・FAX・郵送で“24時間”“どちらから”でも可能です。

- 仮審査:最短“即日”でお答えします。

- 本審査:必要書類をご用意・ご提出下さい。ご提出から最短3営業日でお答えします。

- ご契約・ご融資:ご契約の必要書類の提出をお願いします。お手続き完了後、ご指定のお客様口座へお振込致します。

返済例

- 融資金額500万円/融資年率9.9%/返済回数25年(300回)/45,100円

- 融資金額700万円/融資年率9.9%/返済回数25年(300回)/63,200円

- 融資金額1,000万円/融資年率9.9%/返済回数25年(300回)/90,200円

- 融資金額1,500万円/融資年率8.9%/返済回数25年(300回)/124,900円

- 融資金額2,000万円/融資年率8.9%/返済回数25年(300回)/166,500円

- 融資金額2,500万円/融資年率5.8%/返済回数25年(300回)/158,100円

- 融資金額3,000万円/融資年率5.8%/返済回数25年(300回)/189,700円

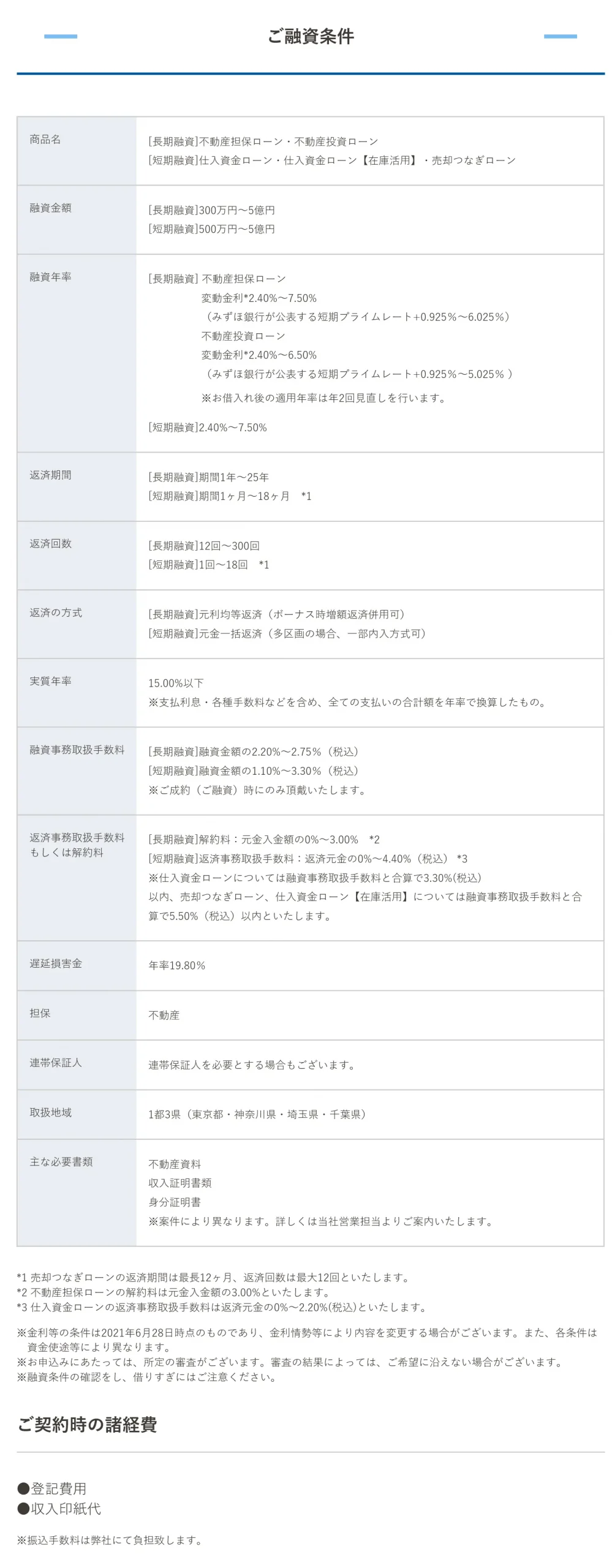

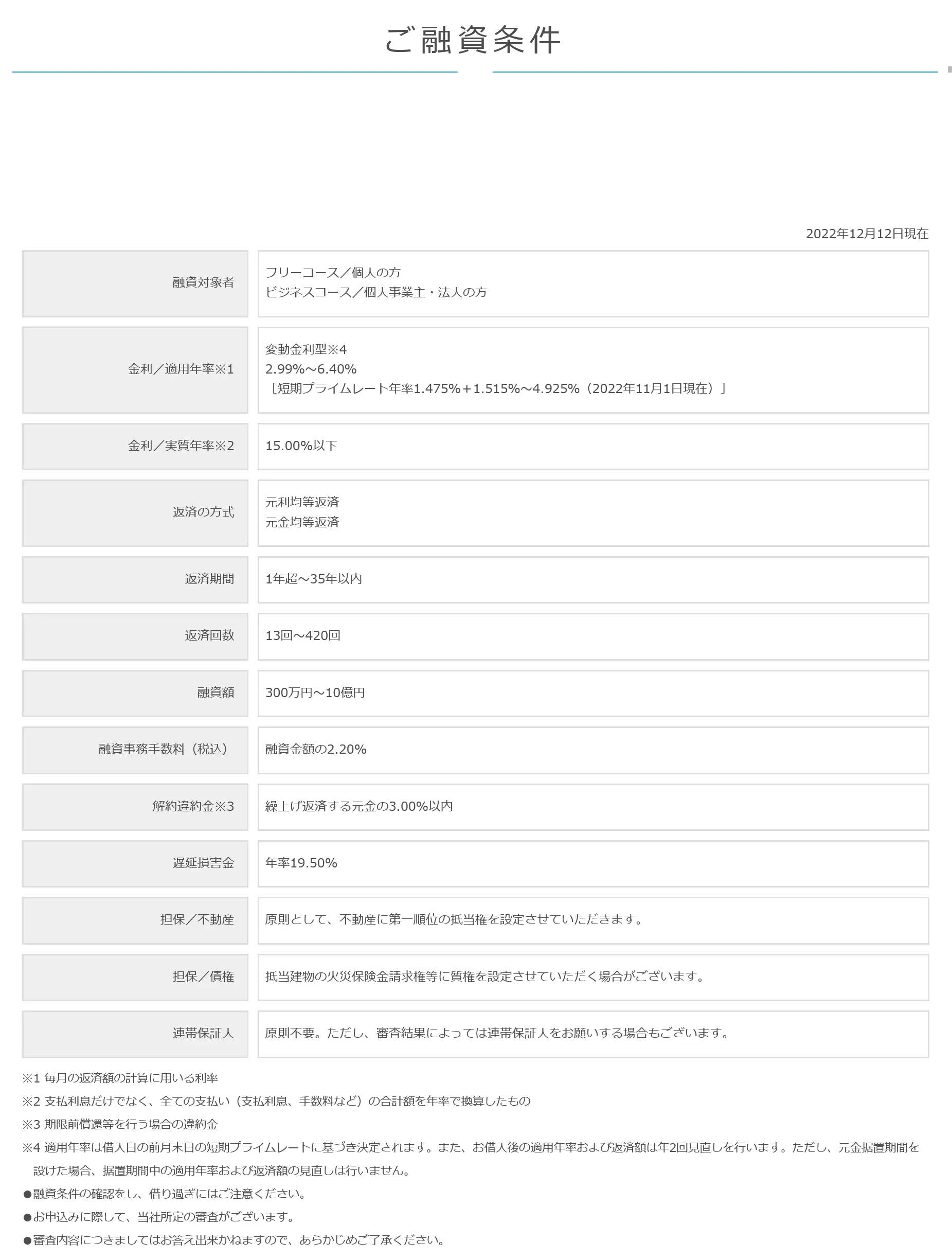

商品詳細情報

銀行やノンバンクの融資サービスの不動産担保ローンとは?法人・個人事業主・自営業の方が不動産・土地を担保に融資を受ける

不動産担保ローンなら、持っている土地や建物を抵当に入れて、ノンバンクや銀行等の融資会社が担保することで、融資を受けられます。

不動産担保ローンは個人向けですか?それとも事業者向けの融資ですか?

事業者向け、個人向けのどちらもあります。※今回の解説は特に法人や個人事業主・自営業者の方が「事業性資金調達」として不動産担保ローンの紹介。

※事業性融資とは、事業における「運転資金や設備投資資金」に限定した融資。個人向けの場合は、使用使途フリーの場合が多い。

法人や個人事業主・自営業者の方は、運転資金や設備投資資金等の事業資金の調達が必要となるシーンが多いため、融資の需要も多く、不動産担保ローンは貸金業のノンバンクや一部の銀行の取り扱いが増えており、申込みできる会社が多くなっています。

担保があれば金利を抑えられ、事業資金の不足の時や事業拡大の時などに頼りになるサービスです。

最大のメリットは無担保より金利が大幅に低い

最近では、事業性融資を無担保・無保証で融資を受けられるビジネスローンサービスも増えてきています。

参考 ・個人事業主・自営業がお金借りるおすすめの方法はこれだ!4つの事業融資を徹底比較

ただし、法人・個人事業主・自営業者の融資では、担保や保証人があると低金利に断然有利です。

保証人は、万が一債務不履行になった時に第三者の債務義務が発生するため敬遠されがちです。※また、保証人を依頼すること自体、信用低下の原因になりやすい。

このページで紹介しているおすすめの不動産担保ローンは、保証人なしで不動産・土地資産を担保できるので、最悪でも他人に迷惑をかけるリスクは低い方法です。

不動産担保による事業性融資担保では、原則第三者の連帯保証人なしで事業者所有の不動産や土地を担保にできるローンサービスです。

※法人契約の場合は原則代表者の連帯保証が必要。また審査によって担保提供者の連帯保証が必要な場合があります。

不動産担保ローンを扱う会社や銀行について

銀行は直接不動産担保事業ローンを扱っているところは少なく、ノンバンクの貸金業者の扱いが多くなってます。

銀行は、グループ会社の貸金業者で不動産担保事業融資を扱っているところもあります。

※「個人向け」では幾つかの銀行で不動産担保ローンサービスの扱いが出始めています。

他にクレジット会社、、信販会社などで不動産担保事業者ローンを扱っている会社があります。※これらも貸金業者。

銀行や融資会社によって審査の違いはあるの?

ノンバンクの貸金業者より、銀行の方が審査基準は高くなります。

一般的に銀行が一番審査が厳しく、次にクレジット会社やファイナンス、信販会社、あとはそれ以外の貸金業の会社という順番です。

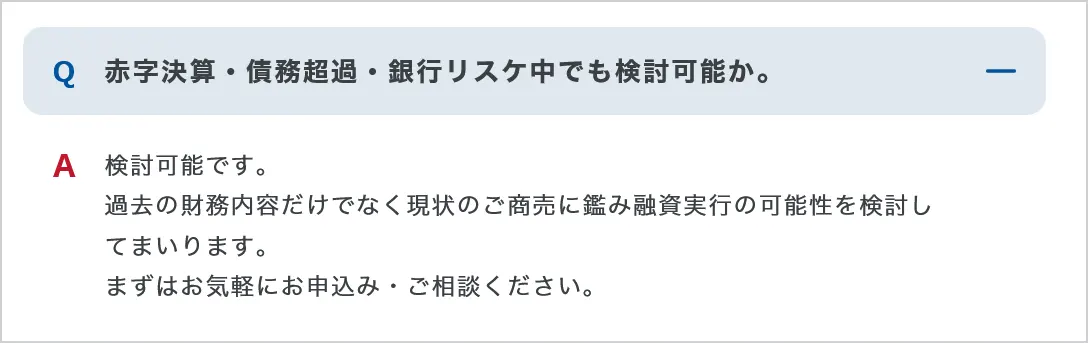

たとえば、AGビジネスサポートの不動産担保ローンの審査については次のように記載されています。

赤字決算や銀行リスケ中でも検討可能とされており、銀行より「融通性」があると考えられます。

また、AGビジネスサポートの全国対応型不動産担保ローンでは、

「赤字決算・債務超過・銀行リスケ中でも検討可能」

と公式ページに書かれています。

銀行は、預金残高を原資として融資するため、貸し倒れ等によって原資減額による信用低下を回避することを第一に考えています。

また、銀行法により国との連携が太いため、融資の貸し倒れは国からの信用低下にもつながります。

小規模な個人事業主や自営業の方は、審査に通りにくいことも考えられます。その場合、無担保の個人向けカードローンで生活費と事業融資の両方使える融資も検討可能です。

参考 ・個人事業主・自営業者が事業資金と生活費の両方に使える融資でお金を借りるおすすめの方法

その他、日本政策金融公庫や国の事業支援貸付等の検討もできます。

参考 ・個人事業主・自営業がお金借りるおすすめの方法はこれだ!4つの事業融資を徹底比較

資金使途の目的について

法人や個人事業主・自営業者を対象にした不動産担保ローンは、事業性融資のため、会社や事業の資金調達の目的に利用できます。

※個人向け不動産担保ローンに関しては、大半は「資金使途フリー」サービス。

最近では、「無担保・無保証人個人向けローンサービス」で個人事業主や自営業の方が事業資金調達と生活費の両方に融資金を利用できる「フリーコースサービス」も登場しています。

参考 ・個人事業主・自営業者が事業資金と生活費の両方に利用可能な借りやすいカードローンとは?

個人における不動産担保ローンの資金使途として多いのは、

- フリーコース

- 投資(不動産や株式)

- リフォーム費

- マイホーム購入

などです。

個人向け融資等の一時的に必要なお金より、まとまったお金を長期的に借りて計画的に返済していく用途が中心です。

また、フリーコースの資金使途で多いのは、

- ローンの借り換え

- お子様の教育費用

- 相続税の納税資金

- 相続した不動産を担保に有効活用

などがあります。

基本的に「フリー」なので他の資金使途でも問題ありません。

融資限度額の上限について

融資限度額については、不動産担保ローン会社によって様々ですが「100万円~数億」となっています。

融資限度額(借入可能額)が高い金融機関会社なら10億まで融資限度額を設けています。

不動産担保ローンの審査では、法人の場合決算書、個人事業事業主や自営業者は確定申告書を提出し、事業成績を審査しますが、不動産・土地を担保にするため不動産資産も審査の対象となり、抵当に入れる不動産・土地に応じても融資限度額(借入可能額)が変わってきます。

立地条件が良いと不動産担保ローンの融資限度額は大きくなります。

金利・手数料等の費用について

不動産担保ローンで融資を受ける際の金利は、年率2%~11%が一般的です。その他の費用として、契約時に印紙代、登記費用等がかかります。

不動産担保ローンの金利の注意点として、契約金利と手数料等の諸経費を含めた実質年率の違いを知っておく必要があります。詳しくはこちらのページを参考にしてください。↓

参考 ・不動産担保ローンの金利表示は諸経費込みの実質年率を見るのがポイント

融資までの時間はどのくらいかかるのか?

銀行よりノンバンクの貸金業者の方が審査~融資までの期間が早いです。融資が早いAGビジネスサポートやセゾンファンデックスでは、融資まで最短3日です。

不動産担保ローンのデメリットはあるのか?

不動産担保ローンや不動産投資ローン等、担保を提供して融資を受ける際のデメリットについて解説します。

一番にあげられるデメリットは、「返済が滞ると、担保物件を失うリスクがある」点です。

不動産担保ローンや不動産投資ローン等のように、建物や土地を担保にして融資を受ける場合、返済不能になると抵当権の不動産を競売にかけ返済をおこなうので、所有不動産は売却となりなくなります。

個人向け不動産投資ローンで自宅等の住宅を担保にする場合は、住むところがなくなるので注意が必要です。

投資物件等なら、売却しても住むところに困らなければデメリットは軽減されます。

担保にした不動産・土地が値上がりし、売却して返済したのち現金が残れば返金されます。

無担保の融資とは違い、不動産や土地を担保にすることで金利を下げて借入しているため、担保能力が下がると金融機関側にデメリットが生じます。

2番目のデメリットとしては、「担保物件の評価額が低下すると、追加の担保を要求されることがある」点です。

特に銀行のアパートローンやマンションローンといった不動産担保ローンでは、審査基準が厳しいため不動産評価額が下落すると、追加担保や返済期間の短縮等の条件見直しを迫られる場合があります。

以上のデメリットには注意して、検討されることをおすすめします。

●土地・不動産を担保や抵当に入れるのが不安な方は、無担保のビジネスローンもあります。

参考 ・審査甘いビジネスローンで必ず借りれる方法は?個人事業主や中小法人におすすめの即日融資事業ローン

諸費用について

不動産担保ローンは、他のローンと比較して金利手数料以外にに手数料等の諸費用がかかります。

- 金融機関の融資事務手数料

- 登記費用(抵当権の設定:司法書士報酬5万円前後)

- 印紙税(借入金額に応じて設定数千~20万円前後)

審査段階での不動産鑑定手数料は無料と有料があるので事前に確認が必要。

銀行の事業性融資サービスで土地・不動産担保で融資を受けれるおすすめの会社

銀行の事業資金融資では、プロパー融資が中心です。プロパー融資の審査に通過すれば、低金利で融資を受けられますが、決算書や事業計画書において将来の利益確保や返済能力が十分に示されることが重要です。

プロパー融資より借りやすく、不動産担保を条件とする事業性融資でおすすめの銀行をご紹介します。

楽天グループのビジネスローン

楽天グループの事業性融資は2つあります。

楽天銀行のビジネスローン

楽天銀行が提供する、法人・個人事業主向けのビジネスローン。

融資を受けるには担保が必要。「土地や不動産の担保」とは記載されてませんが、担保として土地や不動産も対象の事業性融資です。

楽天スーパービジネスローンエクスプレス|楽天グループ加盟店様向け融資サービス

楽天スーパービジネスローンエクスプレスは、楽天銀行ではなく楽天カード(貸金業者)がサービスを提供。

楽天グループ加盟店(法人、個人事業主)向け融資サービスで、商品仕入れや運転資金としての融資が可能。そのため、利用できる法人・個人事業主は限定されます。

楽天の関連事業に参加している事業主による資金調達のため、楽天側が無担保でサービスを提供しています。

参考 ・楽天スーパービジネスローンエクスプレスの詳細はこちら

楽天銀行では、法人・個人事業主ではなく、個人向けの楽天銀行不動産担保ローンもサービスの提供をしています。

資金使途自由ですが、事業資金融資ではないので、事業資金として利用することはできません。

上限はいくら借りられるか?借入可能額上限10億円及び低金利で比較しておすすめの会社

法人・個人事業主を対象とした不動産担保ローンでいくら借りれるのか?借入可能額上限が10億円の不動産担保ローンと、低金利で借りれるおすすめの不動産担保ローン会社をご紹介します。

アサックス

アサックスの不動産担保ローンは、事業資金はもちろん、納税資金や既存借り入れの見直し、個人融資も、会社法人・個人事業主のビジネスローン融資でも資金使途が自由な融資に対応。

営業エリアは関東中心。

不動産がある方はそれを担保にすれば、無担保ローンより確実に低い金利で融資を受けることができます。

おすすめポイント

- 事前の相談申込みだけでもOK

- 会社法人・個人事業主・個人でも申込み可能

- 実質金利が他社より低くなる可能性が高い

- 銀行とは違う柔軟な審査

金利と貸付限度額

公式サイトの商品詳細案内では、金利設定は、契約年率1.95%~6.90%、融資限度額は300万円~10億円。

融資限度額は10億円で、土地や不動産の査定条件次第で高額な融資も可能。(借入可能額は、審査によって決定。)

ただし、融資取扱手数料が融資額の0%~3.3%となり、実質年率は年15.00%以下 (実質年率とは、契約利率以外の融資取扱手数料などを含めた合計額を年率換算したものに、契約利率を加えたもの)で、AGビジネスサポートより高い上限金利になります。

最終的な金利は、会社に申込みをして土地・不動産の査定調査を受けないと確実な金利は分かりませんが、他の不動産担保ローン会社の融資限度額を対象に比較すると融資限度額は高い会社です。

※不動産担保ローンの場合、1日でも早く融資を受けたい場合、提出書類を早く揃えて提出することがポイントです。

SBIエステートファイナンス不動産担保ローン/短期融資(事業性貸金業)

三井住友トラスト・ローン&ファイナンス不動産担保ローン(法人・個人事業主)

不動産・土地担保ローンの相談やその他の情報について

個人事業主や法人会社の事業資金調達に関する情報を解説します。

土地・不動産を担保にしていくら借りられるのか

事業資金融資の借り換えの相談について

政府機関であれば、日本政策金融公庫や経済産業省等で相談が可能。公式サイトから問い合わせもできます。(全国対応)

参考

また、民間の金融機関では一般社団法人全国銀行協会、全国商工団体連合会(主に自営業者を対象)等で相談が可能。

参考

個人事業主・自営業の事業資金と生活費の融資に関するよくある質問と回答FAQ

●質問1 事業資金を不動産担保ローンで融資を受ける相談をしたい。おすすめの方法はありますか

回答

個人事業主・法人向けの不動産担保ローンを取り扱っている銀行やノンバンクの貸金業者等の金融機関で相談ができます。借り換えの相談も可能。重要な相談内容としては、金利・手数料・審査査定費用・返済シミュレーション・全国対象か?・保証人・抵当権順位等があります。

低金利のビジネス向け不動産担保ローンは銀行のプロパー融資です。必要書類等が多く審査のハードルが高いですが、信用を得られれば、低金利で融資を受けれます。一方、相談後、申込みから審査・融資までの流れが早いのはノンバンクで、最短3日で借り入れできる会社もあります。金融機関会社によって特徴に違いがあるので、比較ランキングの紹介ページ等で事前に調べておくことをおすすめします。※詳しくはこちら

●質問2 不動産担保ローンの借入可能額。いくら借りられるのか?

回答

土地・不動産の査定金額の掛け目によっていくら借りられるか?が変わります。銀行で約5掛け、ノンバンクで約7掛けが相場の目安。不動産担保ローンで融資申込みする前に、事前に不動産会社や比較サイト等で相場金額を確認し、不動産担保ローンの査定で低く審査査定されていないか?がわかるようにしておくことをおすすめします。

融資限度額でいくら借りられるか?については、個人事業主・中小法人の場合で、最大1億~10億と幅広い選択肢があります。不動産担保ローンの金利が低いほど借入可能額は高くなっています。

●質問3 カード借り入れ型の不動産担保ローンはありますか?

回答

法人や個人事業主が事業資金が不足した際に、カードを使って必要な金額だけ借り入れできるカード型の不動産担保ローンもあります。増額の返済も余裕があるときにいつでもできるため、借り入れ期間を短縮でき金利利息の軽減もしやすい商品です。※カード型不動産担保ローンの解説はこちら

各金融機関別申込み者数ランキング 2024年1月1日現在

| 1 AGビジネスサポート(無担保) | 270人 | 4 セゾンファンデックス | 0人 |

|---|---|---|---|

| 2 AGビジネスサポート (不動産担保ローン) |

10人 | 5 アイビーネット | 0人 |

| 3 GMOあおぞらネット銀行 | 7人 | 6 SBIエステート ファイナン |

0人 |

お金を借りる際は、契約内容を確認し収入と支出のバランスを考え返済計画を立て無理のないように。

一時的にお金を借りたい人向けに方法をわかりやすく執筆。元銀行員で9年勤務しお金を借りる様々な知識を習得。自身もお金を借りた経験を有する。窓口対応した相談件数は約200件以上。親身に相談を聞いて解決してきました。銀行での経験や幅広い知識を記事執筆・監修に役立てることができ嬉しく思っています。貸金業務取扱主任者

●監修者 加藤明久

2016年から融資を必要とする資金需要者に必要な情報提供を実現するため、金融機関へローンに関する調査・取材をおこない、実際の審査・借入・返済の仕組みの把握に努める。貸金業法等の法律を遵守する貸金業務取扱主任者およびファイナンシャル・プラン二ング技能士(FP)の資格を取得。日本貸金業協会から国に登録し、貸金業市場調査の情報収集活動に参加。これらの知識を生かし、「お金の窓口」のWEBコンテンツの監修をおこなうとともに、お金の窓口相談窓口として多くの相談者の方にアドバイスを提供しています。