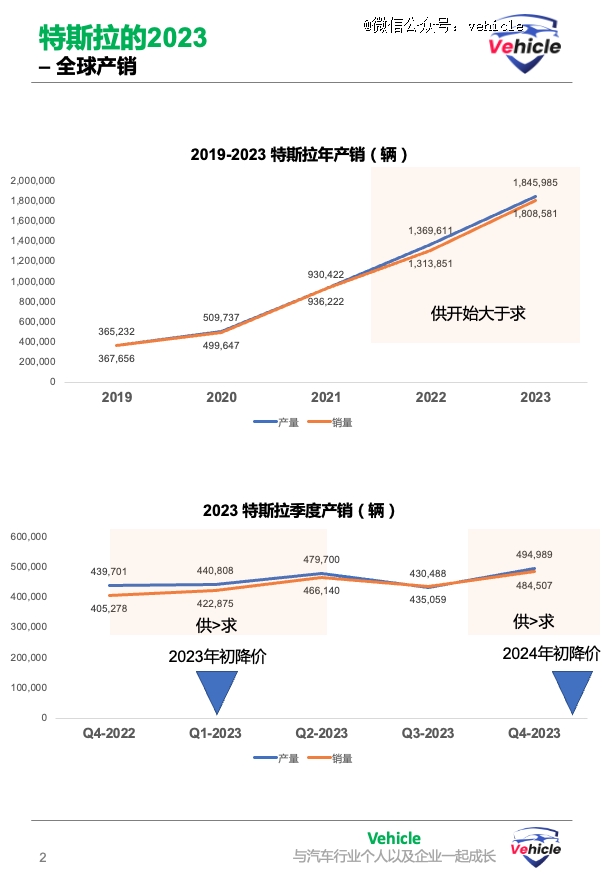

最近,特斯拉发布了其2023年财报。2023年特斯拉全球范围内共计生产电动车约185万辆,交付卖出约181万辆,分别同比增长约35%和38%。其电动SUV Model Y年销量超百万,打破燃油车的纪录成为单车型*,这样的数据落在任何一个汽车品牌都是非常靓丽的数据。

但是,马斯克的Master Plan订立的的复合年增长率 (CAGR) 目标是为50%,2022年的增长率是40 %。此外,中国电动汽车巨头比亚迪第四季度的纯电车型销量总计为52.6万辆,超过了特斯拉的48.5万台成为了全球电动汽车*。最后,最近特斯拉的股票也是出现了21个月来*规模的抛售。市值下跌 12%,市值蒸发 800 亿美元。

另外在这次财报电话会议上,马斯克说出了“除非设置贸易壁垒,否则中国竞争对手几乎将摧毁世界上大多数其他汽车公司”。

所以特斯拉经历了一个怎样的2023,2024以及未来会是怎么样?

毛利率下降,供开始大于求

特斯拉最初给自己2023年定的目标是200万辆的产销,但特斯拉成功提高了电动汽车的产量,到 2023 年生产了近 190 万辆汽车,同比增长 35%。

Model Y销售超过120万台(根据JATO Dynamics 收集的初步数据表明是123万台),也就是说特斯拉2023年总销量180万台中有67%是SUV车型Model Y。打破了全球*的日系RAV4,夺得全球最畅销车型的桂冠.2023年日系丰田RAV4的107万台和卡罗拉101万台,

特斯拉第四季度销量为48.5万,而比亚迪的纯电车型销量达52.6万辆,开始超过了特斯拉成为纯电汽车*。2023年比亚迪总共交付了 302 万辆汽车,其中约 140 万辆插电式混合动力电动汽车,另外160多万台为纯电。特斯拉去年181万台,虽然全年仍*比亚迪,但是却看得到比亚迪开始追赶上了。

特斯拉在中国销量为60.4万台,占全球总销量的1/3。但这个数据也是经历了去年降价3万左右实现的,通过上图其实可以看到特斯拉在2022开始供大于求,通过2023年产量和销量之间的差异以及出现的降价时间,可以明白特斯拉降价还有空间,2024年,年初开局的降价也印证了这一点,而且显然特斯拉降价至少在中国还有很多空间。

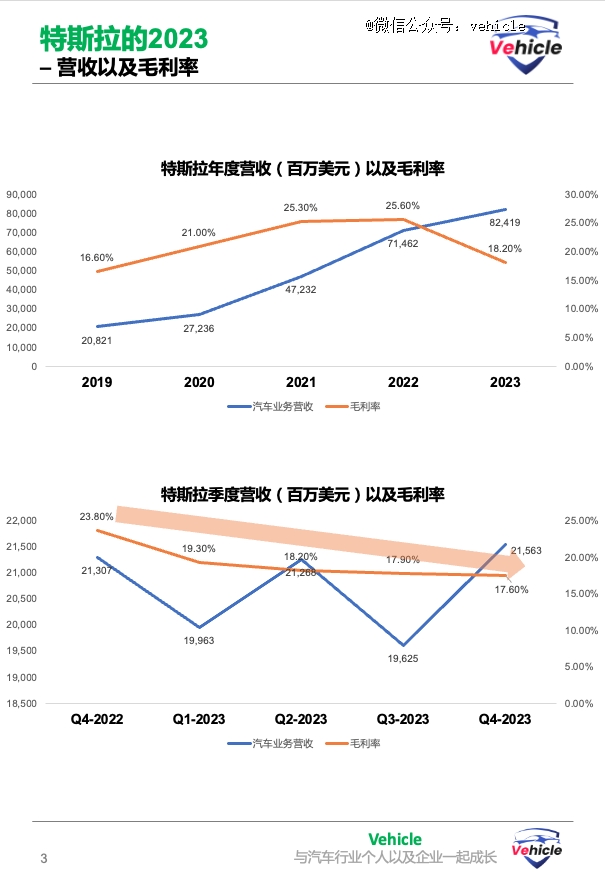

特斯拉的毛利率也是一众主机厂眼馋的,超过20%的毛利率,一度都让特斯拉做实了科技公司的属性。

但是可以看到,2023年,特斯拉每个季度毛利都是下降的,要知道2023年电动车成本的重头戏电池价格是一直下探的。

产品FSD以及下一代平台

智能驾驶技术方面,特斯拉在年底推出FSD Beta6的V12版本。这个版本号称为端到端人工智能技术,特斯拉根据100多万辆汽车的数据进行训练,使用人工智能来实施车辆控制(方向盘、油门刹车踏板、转向灯等),而不是对每一种驾驶行为进行硬编码。FSDV12标志采用大模型端到端人工智能实现自动驾驶的一个新时代。在特斯拉的问答环节中特斯拉宣布 FSD v12 将在“未来几周内”向北美所有客户推出。

但其实从功能和体验度来讲,如我们之前文章《》中描述,特斯拉FSD依然是L2的自动驾驶,在宝马奔驰开始推L3时,特斯拉并未响应。

在2023 年第四季度财报电话会议上,马斯克透露,目前北美有 40 万辆电动汽车可以使用特斯拉的 FSD Beta 软件,而2023年初的时候马斯克透露有28.5万订阅了FSD,增长率超过销售增长率。但其实这远低于埃隆·马斯克之前预测的 FSD 到 2022 年底将拥有的 100 万用户。

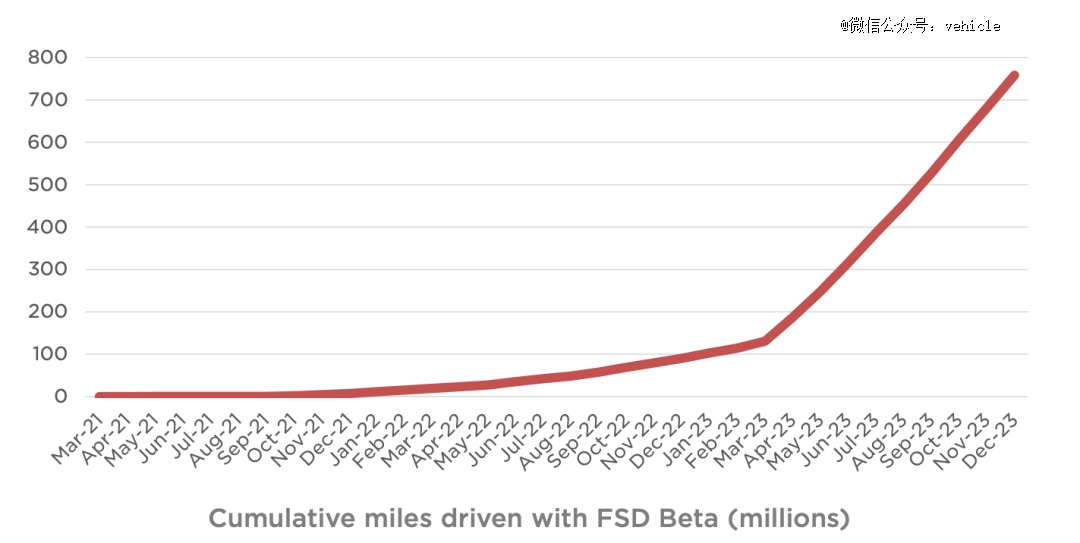

另外在本次财报电话会议中,特斯拉更新其FSD累计里程图表,显示,自 2021 年 3 月以来,特斯拉已行驶了约7.5 亿英里。最近三个月内增加了约 2.25 亿英里。

根据 Tesla披露的40万FSD Beta客户量,快速计算得出每个客户每月使用 FSD Beta 的里程约为 187 英里,即每天略高于 6 英里也就是10公里不到。如果按照新增用户以及原有用户累计里程的关系,累计里程图应该是呈现指数级增长,但是看上图上升类似于直线,所以猜测FSD Beta 销量或其日常使用量并未大幅上升。

当然特斯拉的FSD目前仅仅在北美推广,所以也看出特斯拉急需在非北美地区极速推广其FSD,特别是中国这个广大的市场。

另外最近特斯拉也没有透露其在SAE 4级机器人出租车技术方面取得的任何进展。

高盛曾经评估特斯拉 FSD 的收入价值为1 - 30 亿美元,但透露未来 6 年内可能会增加到 10 - 750 亿美元。但这在很大程度上可能取决于特斯拉 FSD 在端到端人工智能方面的成功。

所以对于自动驾驶,马斯克对自动驾驶汽车的承诺一直没有实现,未来实现的时间也是遥遥无期。

下一代汽车平台,特斯拉的全新的汽车制造方式,马斯克表示特斯拉目前专注于尽快将下一代平台推向市场,计划在德克萨斯州的Gigafactory开始生产,随后是墨西哥的未来工厂以及北美以外的第三个工厂,第三个工厂有可能是在印度。该平台将彻底改变车辆的制造方式。

计划是在2025 年下半年开始生产一款新型低成本汽车,售价计划是2.5-3万美金,折合人民币低于20万。代号为“Redwood”的新型大众市场电动汽车,应该是一款紧凑型跨界车。

其实特斯拉近年来拆解了一辆本田Civic,研究如何制造更便宜的汽车。Civic 在美国的起价为 23,950 美元,其中本田Civic在2023年北美轿车类型销量占据前三,月平均销量快到2万台,其他的都是大尺寸皮卡或者SUV,显然这些大尺寸车型对于电动车来讲并不友好。所以其实可以看到特斯拉在对于车型的竞争方面也是盯着电动化原有Segment的车型。

进入销售增长和利润率双下降的新时代。

一方面全球电动汽车销量继续升至创纪录水平,2023 年美国电动汽车销量达到创纪录的 120 万辆。电动汽车占国内汽车市场的 7.6%,高于 2022 年的 5.9%,但增速低于预期,因为欧美大众市场客户对与汽油替代品相比更高的价格犹豫不决。我们之前讲过包括福特和通用汽车在内的许多电动汽车制造商最近缩减了扩张计划,最近福特更直接将其生产F150电动版的产线产量降低一半,全球知名汽车租赁集团赫兹则出售其三分之一的电动车队以购买更多汽油车。

与此同时,竞争也在白热化。特别是在中国,2023年第四季度,比亚迪纯电车型销量超越特斯拉,成为全球*的电动汽车制造商。而如上文讲到的特斯拉被迫扭转了 2022 年的涨价政策,转而降价销售,而且2024年年初继续启动降价。

另外在欧洲,以及东南亚中国电动汽车出海也在抢占着特斯拉开辟的电动车市场。

对于新推出的Cybertruck,如我们之前分析产能提升将比其他车型需要更长的时间,按照特斯拉model 3的2-3年的产能提升,所以似乎Cybertruck更会是遥遥无期,短时间无法撑起销量。

所以特斯拉在本次季度业绩报告中表示:“2024 年,我们的车辆销量增长率可能会明显低于 2023 年的增长率,因为我们的团队正致力于在德克萨斯州超级工厂推出下一代汽车。并表示预计2024 年,特斯拉产销将达 219 万,较 2023 年增加 21%。

显然特斯拉已经进入已进入销售增长和利润率双下降的新时代。

特斯拉表示,该公司正处于两波增长浪潮之间:一波增长浪潮分别由 2017 年和 2020 年发布的 Model 3 和 Y 推动,第二波增长浪潮将从下一代汽车平台开始。第二波也就是开始于2025年之后,但这个时候特斯拉用什么推动呢?

未来只有AIGC能够救特斯拉

降价和成本上升,以及供应过剩和需求疲软等不利因素,加剧了市场的悲观情绪。另外特斯拉的对手们已经追赶上,那么什么能够托起特斯拉巨大的市值以及马斯克的梦?

显然作为电动化的汽车,马斯克说出了“除非设置贸易壁垒,否则中国竞争对手几乎将摧毁世界上大多数其他汽车公司”。贸易壁垒的事情只有交给政府机构,作为商人的他,只有从产品端采用AI来救特斯拉了。

在AI应用方面特斯拉除了FSD自动驾驶技术外,特斯拉还一直在开发一款名为 Optimus 的人形机器人。它使用 Tesla 设计的执行器和传感器以及改进的人工智能功能。FSD Beta 和 Optimus 都采用类似的AI技术进行训练:真实世界数据、神经网络训练以及尖端硬件和软件。

我们之前文章《》中提到过Stanford大学发布论文和实验机器人Aloha,可以通过视觉训练实现人类的洗衣做饭等,都为Optimus 此类硬件机器人提供了非常具有想象力的AI空间。

但最近埃隆·马斯克(Elon Musk)表示,除非董事会将他的持股比例提高到25%,否则他将“在特斯拉之外生产产品”。他需要持有特斯拉 25% 的股份,以避免被收购,并对公司拥有足够的控制权,因为他需要开发机器人和其他人工智能技术。

马斯克没有具体说明他可能在公司外部开发哪些产品。但通过公开信息可以看到他已经开始了一个名为 X.AI 的独立人工智能业务,并在2023年12月推出了*产品,一款名为 Grok 的聊天机器人,该机器人正在使用X上的社交媒体帖子进行训练,这样这个AIGC可以使其能够比类似于ChatGPT竞争对手提供更多最新答案。

所以马斯克的特斯拉帝国,仅仅是电动汽车以及FSD,甚至当前的Optimus机器人都无法承载,只有AIGC通用人工智能才能。

【本文由投资界合作伙伴微信公众号:vehicle授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。