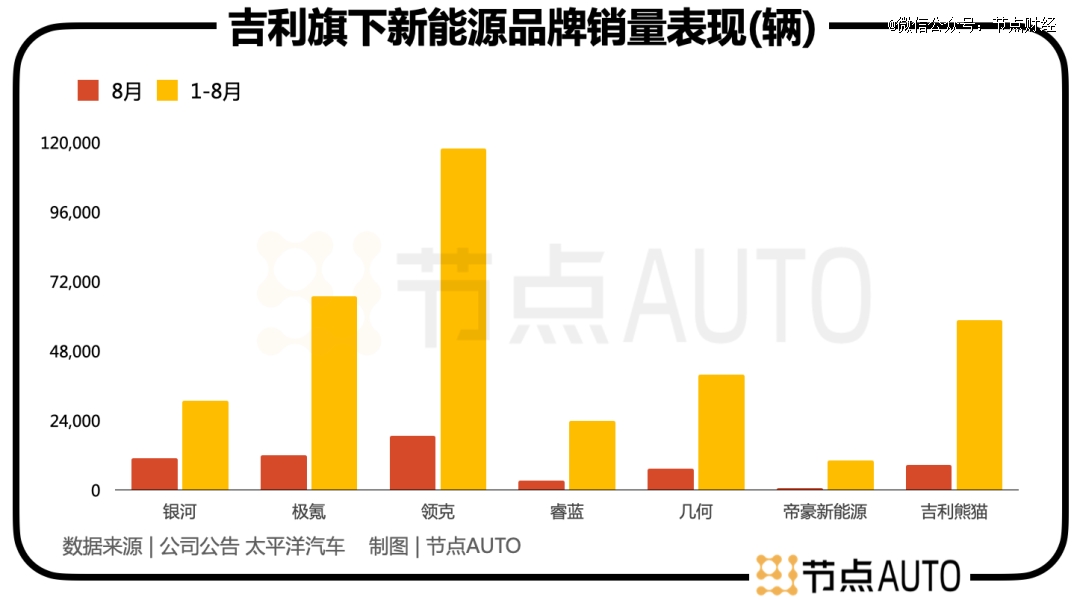

9月3日,吉利汽车公布了8月的销量数据,乘用车销量达15.26万辆,同比增长约25%,这是吉利历史上*的8月销量成绩,也跑赢了汽车市场整体增速。吉利新能源汽车也在8月创下了历史最高纪录,超过4.7万辆,同比增长超26%。

吉利自1997年进入汽车行业后,旗下品牌一直都是“多生孩子好打架”。在新能源时代,吉利也推出了多个品牌,包括极氪、银河、领克、几何和睿蓝等。

2019年,我国新能源汽车的销量为120万辆,2022年增长至688.7万辆。三年之内,我国新能源汽车市场的销量翻了5.7倍,市场趋势是什么已无需多言。极氪、银河、领克、几何和睿蓝,谁会是帮助吉利穿越周期的希望?

纯电、混动、氢动力,吉利新能源全都要

在今年上海车展期间,吉利集团(简称吉利)带去了庞大的参展团,包括四大品牌共21款新能源产品。新能源汽车是汽车行业的发展趋势,吉利积极拥抱新趋势在意料之中。态度是一方面,另一方面要看市场能否认可,销量是*的答案。

今年8月,吉利新能源创下了历史*成绩,总销量为4.73万辆,其中纯电车型销量3.17万辆,插电混动车型销量1.56万辆。在1-8月,两种车型的销量分别为19.56万辆、5.06万辆。

汽车行业当前发生的变化有三个基本点,分别是电动化、网联化、智能化。从吉利新能源的销量结构中可知,吉利在电动化上选择了纯电和混动两条腿走路的策略,这和比亚迪是一样的。8月,比亚迪的纯电车型和混动车型的销量比约为1:1。

吉利新能源的另一个特点在于,同一个品牌拥有多种动力模式。比如,领克品牌有混动车型,也有燃油车型。这一点也很比亚迪有些相似。

可见在电动化上,吉利汲取了比亚迪的经验。与此同时,吉利还保留了自己的特色,即多生孩子好打架,这是吉利转型新能源的第三个特点。

在燃油车时代,吉利就以拥有众多品牌闻名,还被市场拿来和大众放在一起作对。吉利在新能源上也布局了多个品牌,还兼顾了B端市场和C端市场。

睿蓝的表现引出了吉利在B端市场的布局,该品牌此前的市场是网约车、出租车市场,产品覆盖轿车、SUV、MPV和物流车、轻卡,同时支持换电模式。睿蓝销量下滑的原因,与此前依赖B端市场的北汽新能源相似(几何也是以B端市场为主)。去年12月至今,睿蓝发布了睿蓝7和睿蓝9,这标志着睿蓝正式进入C端市场。

除了常见的混动和纯电,吉利还布局了氢能源和甲醇,其自研的2.0L直喷增压氢内燃机热效率突破了40%的行业瓶颈。

氢内燃机的历史比传统内燃机的诞生时间还要早,但由于成本更高,无法大规模普及,所以才没像石油那样普及开来。从减碳的角度看,氢能源和甲醇都能做到零污染,甲醇更是可以从源头上直接减少二氧化碳的排放。

造车二十多年以来,吉利*的收获应是对资源的运用,如对沃尔沃的收购,提高了吉利在燃油车领域的技术优势。这既是吉利的优势,也是吉利转型新能源的地图,相比走自研为主路线的比亚迪和特斯拉,吉利的身法更加大开大合。

吉利的目标是什么?

全年销售688.7万辆,同比增幅为93%,市占率达到26%,这是2022年我国新能源汽车的成绩单。对于2023年的表现,各机构都做出了乐观的预测,预计新能源渗透率将达到30%以上,对应的销量规模在850万辆以上。从今年上半年的趋势看(销量为374.7万辆,同比增长44.1%),新能源汽车市场今年将延续去年的高景气。

对车企来说,这是不可错过的盛宴。

早在2005年,吉利就成立了混动轿车研发项目组,但并未在新能源上倾注太多精力,燃油车依然是吉利当时的重心所在。

2015年,吉利正式宣布全面向新能源领域进发,并且提出了名为“蓝色吉利”的战略目标,要在2020年前,将新能源汽车销量在本集团总销量中的占比提高到90%或以上(65%为插电和混合动力车,35%为纯电动车)。可惜的是,2020年,吉利汽车的新能源销量占比只有5%左右。

在此期间,吉利并非一无所获,它借助沃尔沃的资源投资研发了SPA独立平台,该平台基本上满足了研发轻量化、电气化产品的需求。

2021年,吉利创始人、董事长李书福在内部提出了“两个蓝色吉利行动”,该计划与2015年的“蓝色吉利计划”有重叠之处,体现了吉利对行业发展方向的研判。

一方面,吉利希望继续主攻节能与新能源汽车,包括插电混合、增程等模式,其中90%左右是大电量混合动力汽车,10%左右是传统节能小排量汽车。另一方面,加大在智能化领域的投资力度。

“计划上的变化,体现了吉利如何参与新能源汽车市场竞争的思考。两个蓝色吉利行动的核心有两点,*点是要求吉利继续加大对电动化的研发力度,第二点是要求吉利开拓智能汽车新局面。这说明吉利认为电动化和智能化是汽车行业的未来,也是吉利转型新能源时要完成的两个目标。”一位汽车博主对节点AUTO表示。

吉利没能完成蓝色吉利计划的根本原因在于,产品没有得到市场认可。

今天的吉利,在新能源上的布局和2020年时有一些相似之处,都拥有多种能源模式,都考虑到了用户的续航焦虑,但市场销量表现却大不相同。

2020年,吉利新能源汽车的销量为6.8万辆,同比下降39.8%,当时吉利也推出了多个新能源品牌,包括几何、帝豪等。

到了2022年和2023年上半年,吉利发生了一些变化,相比之前的油改电、定位失焦和缺乏智能化的产品,吉利现在的新能源汽车产品在这三个方面都有进步。

前面提到的四个品牌都聚焦了节能路线和智能化,极氪凭借性能和设计,在30万元市场有了一席之地,银河和领克帮助吉利弥补了15万元左右的空缺。再往下,还有从B端转向C端的几何、睿蓝。

今天的吉利,虽然距离实现“两个蓝色吉利行动”仍有一段距离,但已经完成了初步布局,掌握了一些销量密码。

谁才是吉利新能源的C位?

上述博主对节点AUTO表示,多生孩子好打架的策略对吉利来说具有两面性。一方面是更容易获得销量规模,这是影响车企业绩的关键因素,另一方面是可能会带来失焦的问题。

目前,吉利的新能源品牌有两类。一类是吉利属于品牌之下,包括帝豪新能源、博瑞新能源、星越L增程、熊猫mini和银河等品牌;另一类是独立品牌,前面提到的极氪、领克(有部分是新燃油车型)、睿蓝等。

在销量上,*类品牌有相当大的提高空间。其中销量最多的是帝豪新能源,其月销量在去年一度维持在3000辆左右,但到了今年,已下滑至三位数。这类品牌还无法成为推动吉利完成“两个蓝色吉利行动”的引擎。

在第二类品牌中,也有品牌需要做出相当大的优化,那便是睿蓝。睿蓝是吉利和力帆的合资品牌,拥有枫叶和睿蓝两个品牌,两者都专注于B端市场,睿蓝从去年开始进入C端市场,推出了睿蓝7、睿蓝9等车型。2022年,睿蓝的月销量曾突破了9000辆,到了今年,月均销量不足1000辆左右,1-8月的总销量只有7626辆。

极氪和领克更有希望成为“两个蓝色吉利行动”的引擎。

“极氪和银河各自负责不同的价格区间,银河锁定的市场区间比极氪大得多。”该汽车博主表示。

吉利对银河也赋予了较高的期望,吉利汽车集团副总裁林杰曾表示,希望银河每款产品进入细分市场前三,未来银河、几何和领克三个品牌/系列将进入70%以上的新能源市场。同样,极氪也肩负着较高的期望,带领集团转型是极氪的*使命。

因此,从销量表现和内部定位来看,极氪和银河无疑是吉利转型新能源的C位。

不过,这两个品牌的销量表现都不错,都有希望完成集团赋予的使命,但其中也暗藏隐忧。

比如,两者在电动化上依托吉利的资源都拥有一定的优势,但在网联化、智能化尤其是智能驾驶方面,都还有巨大的优化空间。

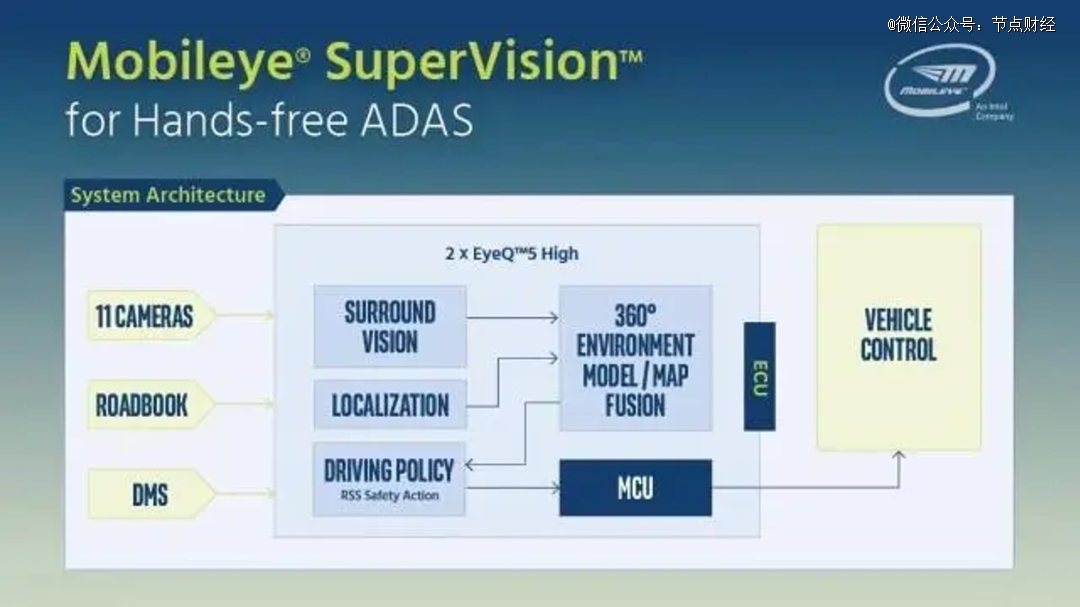

在智能驾驶上,吉利有自研也有对外合作。Mobileye和英伟达是业内的两大智能驾驶供应商,吉利则选择了Mobileye,极氪001就首发了Mobileye的 EyeQ5H芯片。对车企,Mobileye采用半开放式合作模式,为吉利提供了完整的软件工具开发包,并集成了硬件安全模块。

一句话总结,吉利的自动驾驶=合作商目前最强的芯片+集团内最*的平台架构+纯视觉方案(Mobileye擅长纯视觉方案,新款极氪001被爆增加了激光雷达),这个方案可以采众家之所长,但存在局限性。

首先,纯视觉方案存在上限,而且这个上限它的上限比多传感器融合感知的上限要低得多。在纯视觉路线上,特斯拉是行内做得*的,但因为有上限,也很难取得进一步的突破。如果站在终局的思维上看,纯视觉更适合作为过渡方案,多传感器融合才是最终的答案。

其次,自研高端芯片掌握在Mobileye手里,吉利能定义的空间受限。吉利自动驾驶能达到什么水平,全看双方合作的成果。乐观预期下,Mobileye已经派出团队常驻吉利,双方的合作会进一步深化,成果值得期待。鉴于一些新势力纷纷开始全域自研自动驾驶,两种路线孰优孰劣,还需要时间去验证。

至少在目前来看,吉利的自动驾驶能力与行业*梯队存在一定的差距。比如,当问界和蔚小理已开始做无图自动驾驶时,吉利还停留在上一阶段。以高速领航功能为例,三年前的小鹏P7就具有这项功能,而极氪直到今年才推出NZP(类似小鹏XNGP)。

吉利方面曾表示,预计到2025年实现L4级自动驾驶的商业化,完全掌握L5级自动驾驶,现在看来这个进度应该要延后了。

2025年,是业内公认的一个时间点,在此期间市场会经过一番大浪淘沙,吉利能否完成“两个蓝色吉利行动”,成功转型新能源,让我们拭目以待。

【本文由投资界合作伙伴微信公众号:节点财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。