节后至今,A股大消费板块泥沙俱下,跌势凶猛。不过,个别细分赛道龙头表现却相当有韧性,东鹏饮料就是其中之一。

期间,东鹏饮料录得正回报率1%,跑赢国证食品指数整整15个百分点。在当前如此悲观的贝塔行情下,股价表现依旧能够远超行业平均,应该是有特别之处。

5月29日,东鹏饮料迎来上市两周年的首发限售股解禁,解禁数量8326万股,占总股本20.81%。解禁当晚,公司公告,数位股东及董监高拟合计减持不超过公司总股份的8.94%。

一解除限售就迫不及待减持,给市场印象不好。第二天,东鹏股价一度大跌10%。但后来市场很会消化减持利空,反而走出了一波不小的反弹行情。

那么,问题来了,悲观贝塔环境下,市场缘何对东鹏手下留情?

01

东鹏饮料在1994年成立于深圳南山,于1998年就拿到了保健品生产批文。刚开始推出功能性饮料的时候,基本完全照搬红牛,不管是产品外观,还是口味配料。

但从2009年开始,东鹏开始打差异化策略。在产品包装上,推出防尘盖PET的瓶装东鹏特饮。一方面,产品辨识度提高了;另一方面,防尘盖设计也戳中了消费者痛点——易于携带与保存。

在产品容量和价格上,2017年底推出500ml金瓶,与红牛罐装产品有明显差异,且价格定位中低端,仅仅只有5元。此外,250ml金砖款(纸盒)、250ml金瓶款、250ml金罐款售价分别为2元、3元、4元,均远远低于红牛6元250ml的金罐售价。

依靠产品各维度的差异化,500ml金瓶单品火爆出圈,贡献了东鹏这些年业绩的大部分增量。2018-2021年,该大单品销售收入从8亿元大幅增长至50亿元,年复合增速为85%,远超总收入增速的32%。目前,500ml金瓶特饮上升至国内饮料单品销售额排行榜第4位。

另据尼尔森IQ数据显示,东鹏饮料在2021、2022连续2年在中国能量饮料市场成为销售量最高的能量饮料,市场占有率分别是31.7%、36.7%。销售额份额占比由23.4%上升至26.62%,市场排名第2。

这标志着东鹏依靠产品低价以及包装差异化等策略完成了对于红牛的逆袭,摇身一变成为行业*。

当然,红牛自身经营也有问题。因为泰国天丝与华彬集团长年诉讼扯皮,导致经营上无心抵挡东鹏的攻击。

自数据上看,从2016年天丝起诉华彬以来,红牛销售和增速就停滞不前,甚至多年处于负增长态势,市场占有率下滑更快更猛。

2017-2022年,东鹏饮料营收从28.44亿元增长至85.05亿元,年复合增速为24.5%。归母净利润从2.96亿元增长至14.41亿元,年复合增速为37.23%。

今年一季度,东鹏营收增长24%,归母净利润增长44.3%,依旧保持高速增长态势。

再看毛利率,从2017年的47.92%下滑至2023Q1的43.53%,累计下滑了4.4%。其中,去年末更是只有42.33%,为5年*水平。主要逻辑是从2021年开始原材料成本上升较快。

东鹏特饮原材料成本占生产总成本的比例达到80%左右。采购金额较高的原材料包括白砂糖、瓶坯和纸箱。其中,白糖期货价格从2021年初的5200元/吨上升至目前的6915元/吨,累计涨幅达33%。

净利率方面,从2017年的10.41%上升至2023Q1的19.96%。主要逻辑是三费费用率控制良好。其中,销售费用率同期从29%下滑至15.7%(2020年运输费用归类于营业成本之中,会有一些影响),管理费用率下降不明显,从3.9%下降至3.66%。

净资产收益率(ROE)方面,2017-2022年分别为43.3%、22%、43%、45.8%、36.5%、31.7%。该指标变化比较大,2021年因为上市融资导致净资产大幅上升,以致于ROE回落明显。ROE整体表现是很OK的,远比一般饮料同行要好。

综上来看,过去几年,东鹏饮料财务表现较好,且盈利能力还不错。基本面比较硬,应该是股价相对坚挺的一个重要因素。

02

东鹏饮料经历了几年高速成长之后,未来还能否保持强劲表现。是值得投资者重点关注的。

据华经情报网,2020年中国软饮料市场规模为5735.49亿元,同比下降5.3%。纵观过去数年,软饮料大行业规模基本不增长了。

细分来看,包装饮用水占比份额最高,达到37.64%,其次是即饮茶、碳酸饮料、果汁饮料、能量饮料、即饮咖啡,分别为19.64%、15.26%、14.33%、7.81%、2.02%。

不同细分赛道,增速颇为异同。据万联证券,2014-2019年,能量饮料、即饮咖啡、包装饮用水年复合增速最快,分别为15.02%、14.6%、10.78%。不过,疫情三年,这些赛道均会有一些减速。

具体来看,中国能量饮料市场规模大致为320-500亿元(不同机构预测口径悬殊较大)。未来,该市场还会继续扩容。

据统计,2017年中国能量饮料人均饮用量为2.2升,显著低于美国的24.6升、日本的13.9升、英国的11.2升以及中国香港的4升。

因为饮食文化不同,中国不会达到英美日的人均饮用量,但未来跟中国香港保持在同一个水平上应该是可以企及的。

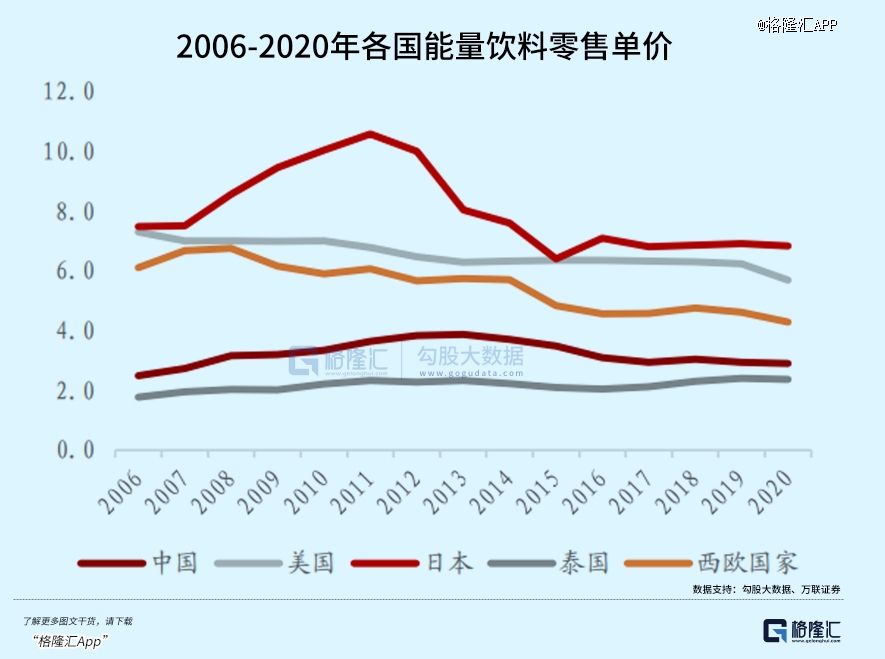

价的维度看,中国能量饮料价格远低于美国、日本以及西欧国家。过去数年内,这些国家的单价也保持着一个轻微持续下降的趋势中。中国更为明显一些。

这几年,东鹏饮料核心几款产品均保持着单价下降态势。其中,业绩扛把子的500ml金瓶价格从2018年的51.62元/箱下降至50.43元/箱,降幅为2.3%。但好在,因公司规模效应成本控制良好,毛利率反而从43%提升至52.3%。

从行业维度看,能量饮料市场规模不算很大,也不具备类似高端白酒“量价齐升”的躺赚商业模式。好在,行业规模还在扩容,下面玩家还有较大成长空间。

未来,能量饮料市场格局层面还将发生深刻变化。除了红牛和东鹏外,其余竞争对手还包括体质能量、乐虎、战马以及怪兽等。

其中,体质能量市场集中在河南和江苏等地,尚未拿到保健品批文。乐虎销售额市场占有率为8.08%,排名第三,但母公司达利集团已经把发展重心转向植物蛋白饮料业务。战马是华彬集团推出的,虽然现在也在用中国红牛的销售渠道,但中短期内尚无崛起可能,毕竟重心还在红牛上。

目前看,主打性价比的东鹏饮料更有概率继续扩大市场占有率。毕竟在这个领域,货车和出租车司机、蓝领工人、外卖小哥以及网吧里年轻人才是主力消费群体之一。价格实惠,自然容易受到消费者青睐。而红牛在华彬和天丝的争端内耗下,份额还有望进一步下降。

此外,对于东鹏而言,全国化逻辑尚未走完。

2022年,东鹏在广东区域营收同比增长4.8%,占总营收的比例下降6.4%至39.5%。而广东以外的市场营收合计同比增长36.5%。其中,华东、广西、西南、华北占营收比例为12%、12.4%、10.5%、8%。这些区域都有不小潜力可以挖掘。

除了东鹏特饮以外,东鹏试图培育第二增长曲线,包括推出东鹏0糖特饮、东鹏气泡特饮、东鹏大咖在内的多种新品。不过,市场认可度并不高,其营收占比非常小。

03

内外资机构对待东鹏饮料的态度不算很积极。目前,北向资金持有东鹏饮料市值13.5亿元,位列于食品饮料行业第15名。持仓总市值比例为1.86%,整体还是比较低的。内资公募基金方面,截止今年一季度末,持仓股数为728.79万股,较去年末减持851万股。

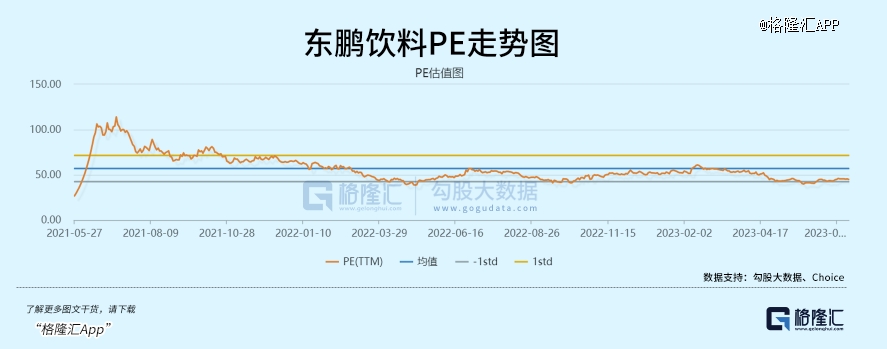

再看估值,东鹏最新为44.88倍,较2021年7月历史最高的110倍已经大幅收窄。鉴于其未来成长性,估值也不算太贵了。

从2021年2月以来,A股大消费板块调整的时间和深度已经非常充分,曾出现的高估值泡沫也已经消化殆尽。在当前如此疲软的β环境下,不再追随大市下跌而下跌的消费龙头,或许真的值得多看一看了。

【本文由投资界合作伙伴格隆汇APP授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。