从国外半导体企业的发展轨迹来看,在半导体行业赢者通吃的现象不是稀奇事。CPU领域的英特尔,GPU领域的英伟达,晶圆代工无可媲美者台积电,手机处理器IP厂商Arm,EDA设计软件三巨头等等都彰显了他们的实力,当然在这些主营业务之外,这些企业在其他领域的发展也可圈可点。而中国这几年的半导体发展速度非常快,诞生了不少细分行业的龙头企业。这些大的芯片公司大有国外企业发展之势,他们在主营业务的基础上,触角不断延伸扩展,通过收购、深耕细作、产品多元化,逐渐在往平台化、综合型的大企业之路上发展。一场强者恒强的局面开始在国内上演。

01、存算感+模拟,兆易创新竞争力凸显

兆易创新这几年发展的飞快,从最初的闪存、MCU,触角不断延伸,如今已形成MCU、存储、传感、模拟芯片的多元化产品布局上。

从开始的NOR Flash和NAND Flash 两类,到现在着手生产自有的DRAM,兆易创新逐渐补齐了整个存储产品线。据Web-Feet Research报告显示,在2020年 Serial NOR Flash市场销售额排名中,公司市占率达17.8%。

其MCU产品主要是基于ARM Cortex-M 系列32位通用MCU产品,还于 2019年8月推出了全球首颗基于RISC-V内核的32位通用MCU产品。GD32也打出了品牌,成为中国32位通用MCU领域的主流产品,据了解,现在共有28个系列360款产品。依据IHS Markit报告,在中国Arm Cortex-M MCU市场,兆易创新2018年销售额排名为第三位,市场占有率9.4%,前两位分别为意法半导体和恩智浦半导体。

2019 年5月通过并购上海思立微,兆易创新打入传感器领域。依据赛迪数据,2018 年公司传感器业务(思立微)中,触控芯片全球市场份额为11.40%,排名第四;指纹芯片全球市场份额为 9.40%,排名第三,前二位分别为汇顶科技、FPC。

最近几年,兆易创新还在DRAM业务方面开拓了新战线。按照他们的说法,近年来,随着生活娱乐、车载影音、网络通信、智慧家庭等各种消费类电子应用的蓬勃发展,DDR4接口的DRAM需求迅猛上升,未来更多新兴应用和产品的诞生,将进一步驱动市场对DDR4的需求。为此在今年六月,兆易创新成功推出4Gb DDR4 GDQ2BFAA系列产品,面向机顶盒、电视、监控、网络通信、平板电脑、智慧家庭、车载影音系统等诸多领域,充分满足消费电子产品的主流需求。

现在,兆易创新正在扩产IoT领域的应用版图,瞄准亿级TWS市场,兆易创新看中了电源管理芯片这个模拟芯片的细分领域。虽然是新切入的领域,但其芯片的性能丝毫不逊色,据悉,兆易创新全新的电源管理芯片GD30WS8805系列在高效率和高集成方面实现了进一步的突破,集成了充电、放电、通信、保护、耳机检测、LDO等六大功能。多项指标处于业界*地位。凭借高集成的特点,兆易创新的电源管理芯片GD30WS8805获得了TWS行业客户的广泛关注,一些行业头部客户已经开始导入并实现量产。

类似兆易创新这样具有多个品类的企业,其优势尽显。具体表现在,其最新的电源芯片可以搭配业界主流的Arm® Cortex®-M23系列GD32E230系列入门级MCU,由此即可提供完整的TWS耳机充电仓电源管理方案。兆易创新的“数字+模拟”的策略势必将俘获一波倾向于一站式的电源管理方案的产业链下游的OEM、ODM厂商们,因为这样的方案不但能降低研发成本,还能加速产品的上市时间。

兆易创新推出GD32E230F-TWS方案

然而,这一类打包方案并不是每家原厂都能提供,也比较考验原厂的研发能力。但此举无疑将对电源芯片领域的小型公司是个打击。如果其电源芯片的产品性能能做到如小型公司一般或者超出,再有MCU的加持,势必将拿下一些市场份额。据统计,在排名前60的电源芯片厂商中,中国企业的数量超过30家,在电源芯片这个领域的竞争度可见一斑。

02、通过收购,韦尔股份做深做广

韦尔股份从2007年成立,一直从事的是半导体产品设计和分销业务。此后通过收购,业务范围不断扩张。2019年8月,收购了北京豪威科技和思比科;2020年4月,又从Synaptics Incorporated收购了基于亚洲地区的单芯片液晶触控与显示驱动集成芯片(TDDI)业务,布局屏下光学业务。到2020年公司的半导体设计业务收入占主营业务的87.42%。半导体产品包括图像传感器、触控与显示驱动集成芯片和半导体器件产品。

值得一提的是,手握CIS和TDDI两大业务,在两者协同下,韦尔股份有望在屏下光学继续突破,推出屏下光学整合方案。再加之,韦尔股份设计业务和分销业务齐头并进,分销业务以技术分销为主,分销业务规模居行业前列,更能凸显公司的平台优势。未来韦尔股份将有机会成为平台型半导体龙头公司。

细分来看,图像传感器产品包括CMOS 图像传感器芯片、硅基液晶投影显示芯片(LCOS)、微型影像模组封装(Camera Cube Chip)、特定用途集成电路产品(ASIC),其中 CMOS 图像传感器芯片产品型号覆盖了8万像素至6,400万像素等各种规格。子公司豪威科技常年作为全球*的三大主要图像传感器供应商之一。

半导体器件产品主要包括分立器件(包括 TVS、MOSFET、肖特基二极管等)、电源管理 IC(Charger、LDO、Switch、DC-DC、LED 背光驱动等)、射频器件及 IC、MEMS 麦克风传感器等产品线,已经与国内知名手机品牌供应链进行合作。韦尔股份在 TDDI、模拟、射频等领域均具备国内*实力。

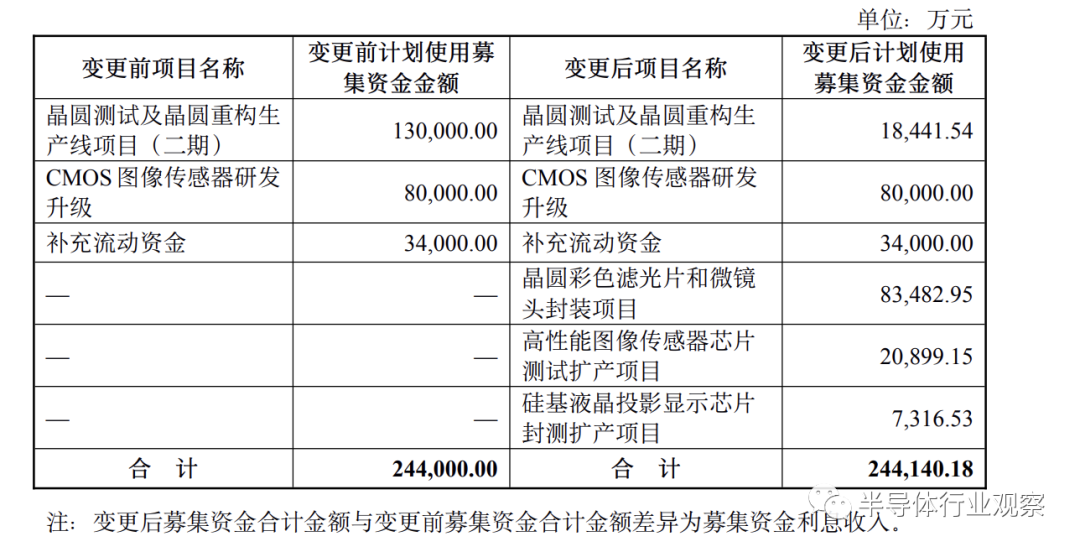

而一直是Fabless运营模式的韦尔股份,为了实现产业链的自主可控,早在2018年韦尔股份就开始着手晶圆测试及晶圆重构生产线“项目,2019年12月项目开始实施,预计建设期为 30 个月。今年7月,公司公告指出,项目变更后,晶圆测试及晶圆重构生产线(二期)将实现新增12吋晶圆测试量 42 万片/年,12 吋晶圆重构量36万片/年,项目达产后预计实现年均销售收入74,189.81万元,年均净利润 20,516.49万元。截至 2021年6月30日,公司已部分完成该项目,按照调整后的投入规划,公司将新增12吋晶圆测试产能和12吋晶圆重构产能各18万片/年。

同时还将部分募集资金用于“晶圆彩色滤光片和微镜头封装项目”、“高性能图像传感器芯片测试扩产项目”和“硅基液晶投影显示芯片封测扩产项目”。这些新项目的建设,使得韦尔股份将具备晶圆彩色滤光片和微镜头封装的生产能力,而且能进一步控制公司产品成本及生产周期,保障公司供应链安全,提升公司整体竞争力。

03、不止指纹芯片,汇顶科技多产品全面开花

此前是靠固话芯片发家的汇顶科技,在切入电容指纹芯片市场后大获成功,在光学指纹芯片领域一骑绝尘,并占据*的市场份额。为了应对单一赛道的需求疲软,目前,汇顶科技正处在由单一产品向多元化产品的转型期,正在走向综合型IC设计公司的路上。基于在指纹芯片领域的成功和积累,汇顶科技开始对持续的高研发投入以及公司的未来充满信心。这几年已日渐在生物识别、人机交互、传感器等领域雄厚的技术积淀,而且开始向汽车电子领域扩展。

2020年2月,汇顶完成了对恩智浦语音及音频应用解决方案业务的交割与整合,丰富了公司声学业务的产品线,使得公司在声、光、电三个传感领域拥有了全面的技术布局;2020年8月,对德国Dream Chip Technologies GmbH 公司(DCT)的收购,使公司拥有了全球*的视觉处理技术和车规级 SoC 设计能力。

汇顶科技在生物识别产品方面,多款屏下光学指纹技术成为手机的标配,例如透镜式屏下光学指纹逐渐成为OLED屏智能手机的标准配置;超薄屏下光学指纹未来依旧是旗舰机型的*方案。除此之外,电容指纹也逐渐引领市场,并成为智能手机的标准配置。侧边电容指纹市场份额扩速迅猛。PC指纹方案受到 Windows商务笔记本客户欢迎,获得 Dell、ThinkPad 等国际品牌广泛商用。

人机交互产品主要是应用在在手机、PC和平板,以及车载领域。手机触控领域,AMOLED 触控方案持续获得主流终端品牌应用,2020 年商用机型累计超 20 款;OLED 软屏触控技术获得较大突破,支持 YOCTA 软屏的触控方案在头部客户的旗舰机型上首次实现规模商用。PC 和平板触控领域,新一代大尺寸触控产品开发成功,与 Lenovo 等更多海内外客户建立合作关系;触控板业务增长迅速;车载领域,车规级触控产品市占率持续提升,广泛商用于多家车厂的主流车型,车规级触控芯片累计出货量近百万片。

汇顶科技还给智能终端与汽车厂商提供创新的语音、音频及触觉解决方案。智能音频放大器产品持续保持在安卓阵营的出货量全球*地位。通对恩智浦 VAS 业务的收购整合,也给这部分的业务打下了牢固而坚实的基础。

在IoT领域,汇顶科技的多款产品已获大规模商用,其中健康系列传感器年出货量超一千万片。TWS耳机市场的入耳检测及触控二合一芯片出货量也超一千万片,已应用于包括头部等客户在内的国家客户。公司*主动降噪音频编解码器芯片(ANC Codec)已在国内*客户旗舰 TWS 耳机上实现规模商用,出货已超百万颗。BLE蓝牙产品用于智能手环/手表、主动笔等产品,在客户端出货超百万片。

据介绍,汇顶在2019年推出了GR551x系列BLE产品。凭借其超低功耗、图形驱动能力和高速射频等特性,这系列产品在可穿戴市场上获得了客户的高度青睐,已全面商用于智能手环/手表、主动笔等产品,上半年出货量较上年同期取得近 5 倍的增长,在市场上已与多家知名 ODM 客户建立战略合作关系,并成功进入一线终端品牌供应链。

今年,汇顶又将推出了全新的GR552X系列。从市场的反馈看来,汇顶该系列产品势必在BLE SoC领域掀起新的浪花。

04、射频龙头卓胜微的突围

卓胜微从手机电视芯片起步,后来转向射频开关、LNA等手机射频前端芯片,凭借一颗小小的射频开关,卓胜微将市值捧上1500亿高峰。引用钟林大师的一句话“国产射频开关,卓胜微之后再无老二”。

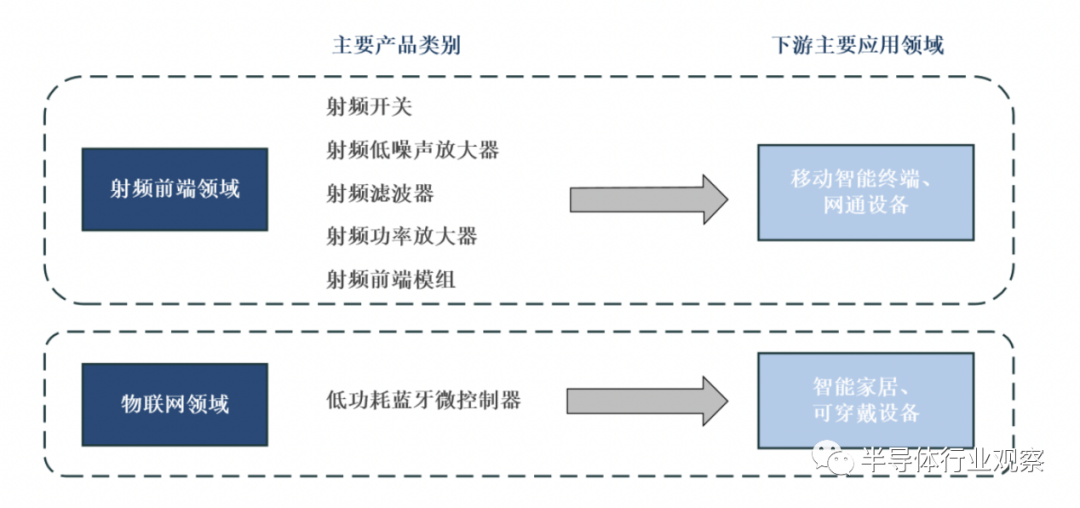

卓胜微早期只涉及分立射频开关和分立射频低噪声放大器市场,这几年在射频领域精耕细作,现在产品已可全面覆盖FEM模组、分立传导开关、分立射频低噪声放大器、天线开关和WiFi连接模组等市场。在射频开关、射频低噪声放大器领域卓胜微已初步形成了和国际一流企业开展竞争的能力。同时在天线开关和高性能低噪声放大器产品卓胜微也已比肩国际*技术水平。

卓胜微认为,射频前端模组化是产业发展的趋势。射频模组是将射频开关、低噪声放大器、滤波器、双工器、功率放大器等两种或者两种以上功能的分立器件集成为一个模组,从而提高集成度与性能并使体积小型化。公司的WiFi 5的FEM(WiFi连接模组,集成WiFi射频功率放大器、射频开关、低噪声放大器等多种组合)产品已在客户端量产,WiFi 6连接模组产品已开始向客户送样。

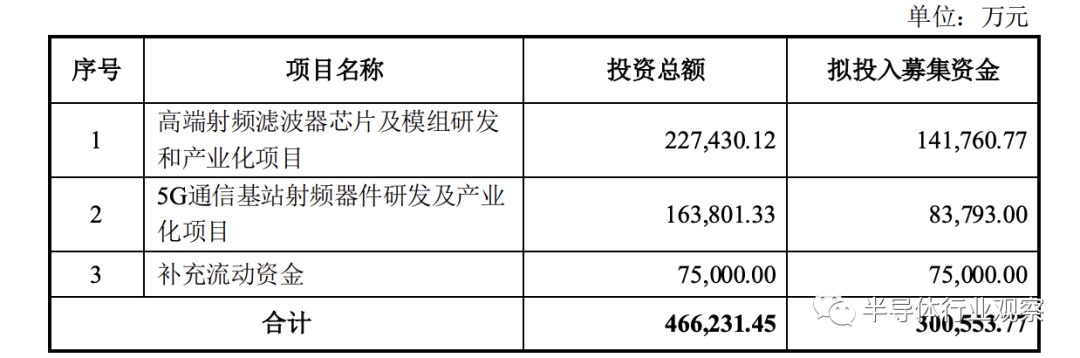

而卓胜微也清楚,随着5G通信技术的逐步普及和应用,将催生出一系列射频前端芯片的新需求、新挑战,要想在射频这个领域的路走的更宽阔,难度更大、更高阶的射频滤波器是其必由之路。所以,卓胜微已在采用定增的方式部署高端滤波器芯片和模组产业化项目,以此来形成完整产品矩阵。

在射频领域之外,卓胜微也开始向物联网领域扩展。目前,公司已开始对外提供低功耗蓝牙微控制器芯片,将触角延伸到了智能家居、可穿戴设备等电子产品。据卓胜微的介绍,低功耗蓝牙微控制器芯片将BLE射频收发器、存储器、CPU和相关外设集成为一颗芯片,形成具有蓝牙收发射频信号功能的微控制器。

卓胜微的主要产品类别

结语

以上这几家企业只是中国半导体领域“赢者通吃”的代表,在笔者看来,未来在这场龙头企业的开疆扩土中,无疑会给那些同赛道的小型芯片公司带来更严峻的挑战。中国芯片产业现在中国芯片公司几乎在各个赛道都有不少公司在竞争,小型芯片企业的生存更难,企业淘汰赛从未停止。但无论是谁一开始都是小型公司,只有在这场浩浩荡荡、竞争激烈的大环境中杀出重围的企业才能成为最后的赢家。

【本文由投资界合作伙伴微信公众号:半导体行业观察授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。