日本各地の自治体に寄附することで、お得に納税ができる「ふるさと納税」。

でも、年収によってはふるさと納税で損をすることもある、という話も聞いたことありませんか?

ふるさと納税については内容が細かく詳細が分かりにくい部分もあるため、不安でチャレンジできないという方もいるのではないでしょうか。

事実、年収150万円以下の方はふるさと納税をしても損してしまうことがあります。

また、それ以上の年収であっても、家族構成や返礼品の種類によってお得にならないことも。

お得と言っているのに、ふるさと納税で損をするとは、一体どういうことなのでしょうか。

この記事では、ふるさと納税について改めて詳しく説明しながら、損する年収について詳しく解説していきます。

正しく知ればお得に納税できますので、ぜひこの記事を読んでふるさと納税してみてください!

ふるさと納税のしくみについて

ふるさと納税はやってみたいけど不安で手が出せない、という方は結構多いと思います。

まずはふるさと納税について知っていただくために、わかりやすく簡単にそのしくみを解説していきましょう!

ふるさと納税のしくみを再確認!

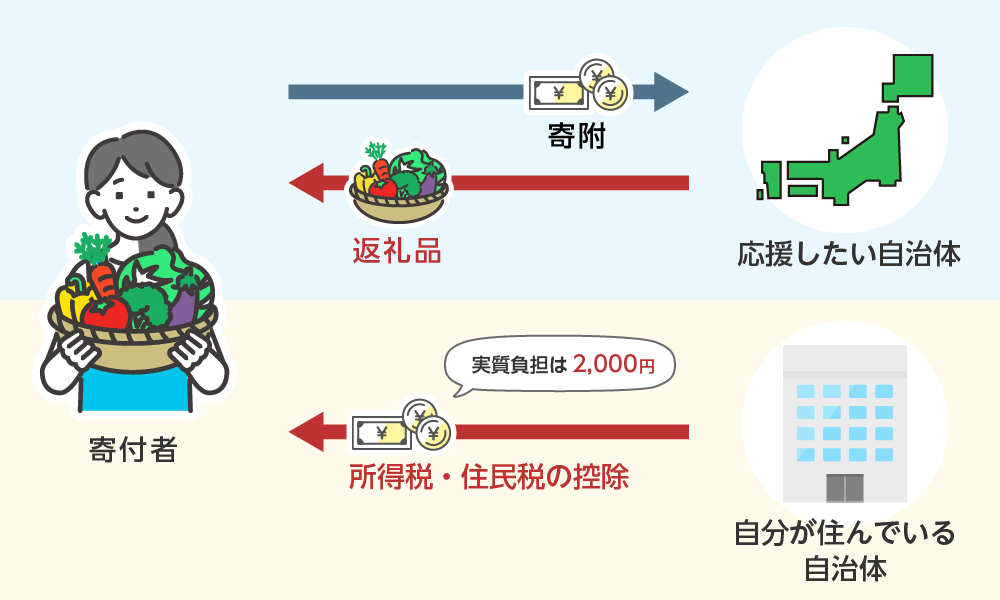

ふるさと納税とは、生まれた町や応援したい町など、自分で選んだ自治体に対して寄附することができる制度のこと。

寄附した金額のうち2,000円を超える部分で、翌年の所得税の還付や住民税の控除を受けることができます。

また、寄附した自治体からのお礼として、地場産品などお得な返礼品を受け取ることも可能です。

ふるさと納税の手続きには「ワンストップ特例制度」と「確定申告」の2種類があります。

それぞれメリットがありますが、住民票の控除だけを受けるのであればワンストップ、所得税の還付も受けるのであれば確定申告が必要、ということになります。

それでは、どれくらいの寄付でどれだけの還付や控除を受けることができるのか、具体的な金額の例を見ながら解説していきます。

金額の具体例

ふるさと納税で50,000円の寄附をした場合を簡単に見てみましょう。

寄付額にかかわらず2,000円が自己負担。ワンストップで手続きした場合は、寄付額から2,000円を除いた48,000円が翌年の住民税控除の対象となります。

ただし、これは翌年の住民税を前払いしているだけですので、税金が安くなるということではありません。

ふるさと納税が「お得」なのは、寄附した自治体から受け取れる「返礼品」というものがあるからなのです。

50,000円の寄附をした場合、寄付額の30%、15,000円相当の返礼品を受け取ることができます。

自己負担の2,000円を支払って15,000円相当の返礼品がもらえるというのはお得ですよね。

ふるさと納税では、欲しい返礼品を選んで寄附することもできますので、納税しながら欲しいものをお得に手に入れる、そんな絶好の機会でもあるのです。

ふるさと納税は誰でもできる?

ふるさと納税は「自治体への寄付」をすることなので、基本的に誰でもできます。

ただし、寄附するだけだとお得とは言えませんよね。

ふるさと納税の最大のメリットは税額控除と返礼品。

この2つを受け取れてはじめて「ふるさと納税はお得」となるわけです。

所得税や住民税を収めていない(または収める必要が無い人)は控除される税金が無いため、支払った額は全て自治体への寄附金となります。

つまり、税額控除や返礼品を受け取ることはできません。

誰でもできる寄附ではありますが、お得に寄附するためには所得税・住民税を一定額以上収めている必要があります。

そしてふるさと納税は、所得が高い人ほどメリットが大きいしくみです。

逆に、収入が少ない人はメリットが少なく、ときには損してしまう場合もあります。

では、ふるさと納税で損をするというのはどういう意味なのか、次の項目で見ていきましょう。

ふるさと納税で損をするってどういう意味?

ふるさと納税で寄附を受けた自治体としては、自治体の活性化など様々なメリットがある制度です。

ですが、寄附する人にとって金銭的な部分だけを考えたとき「損」となる場合があります。

それは、自己負担の2,000円と返礼品の市場価値によるものです。

まずは寄附金と返礼品の関係性から詳しく見てみましょう。

寄附金と返礼品の関係について

総務省より、各自治体の返礼品の調達費用は、寄付額の30%以内と決められています。

例えば、10,000円の寄附に対する返礼品は、調達費用が3,000円以内のものでなければならないということです。

ふるさと納税を紹介するサイトでの返礼品のお得度は、「還元率」という値がよく使われています。

10,000円の寄附でもらえる返礼品の市場価値が3,000円の場合、還元率は30%ということになります。

ふるさと納税で定められているのは、あくまで自治体の調達費用の制限についてです。

一般消費者として購入する場合の市場価値を考慮すると、品物によっては還元率が30%を超えるものも。

ただし、逆に還元率が30%に満たない返礼品も多くありますので、よりお得にふるさと納税したい方は還元率を確認して寄附することをおすすめします。

ふるさと納税で損をするってどういう意味?

ふるさと納税で寄附をした場合、寄附額にかかわらず2,000円の自己負担金が必ずかかります。

ふるさと納税がお得である理由は、自己負担2,000円の支払いで、2,000円よりも高価な返礼品がもらえるという点。

前項の例のように、50,000円寄附すれば自己負担の2,000円で15,000円相当の返礼品がもらえるためお得です。

しかし、寄附金の額が少なかった場合はどうでしょう。

5,000円の寄附の場合、還元率30%であれば返礼品は1,500円程のもの。

2,000円の自己負担で1,500円の品物を受け取ることになりますので、金額的な面だけで見ると損していることになってしまいますよね。

もちろん、寄附額が少ないものでも還元率が高い返礼品はありますので、一概に寄附額が少ないもの全てが損というわけではありません。

自己負担の2,000円が返礼品の市場価値に見合っているかどうか、それがふるさと納税で損するかどうかという目安になりますので覚えておきましょう!

注意しないと自己負担が2000円以上になることも!

ふるさと納税では、年収や家族構成によって税金から控除できる上限の額「限度額」が決まっています。

限度額以内であればふるさと納税の自己負担は2,000円ですが、限度額を超えて寄附を行った場合、超えた分の寄附額は自己負担になってしまうのです。

独身で年収300万円の方の場合、自己負担2,000円で寄附できる限度額の目安は28,000円。

この状態で40,000円のふるさと納税をしたとすると、限度額を超えた12,000円は自己負担になります。

つまり、40,000円の寄附でもらえる12,000円相当の返礼品に対し、14,000円を自己負担しなければならないことに。

前述の通り、この場合も還元率によっては完全に損にならないこともありますが、自己負担の額は2,000円から大きく増えてしまいますよね。

せっかく多く寄附をしても、限度額を超えてしまったら結果的に損してしまうこともあります。

医療費控除や住宅ローン控除などがあると、さらに寄附の上限額が低くなる場合がありますので注意が必要です。

年収や家族構成による限度額については、次の項目で詳しく見ていきましょう!

ふるさと納税で損をする年収は?

ふるさと納税では、寄附する人の年収と家族構成によって、自己負担2,000円で全額控除できる上限が決まっています。

限度額を超えて寄付した場合、超えた分の金額は自己負担ということに。

まずは、年収・家族構成によって限度額がどのように決まっているのかを説明していきます 。

年収と家族構成による限度額

ふるさと納税では、「独身」または「共働き」の方は上限額が高く設定されています。

「共働き」とは、ふるさと納税を行う方本人が配偶者(特別)控除の適用を受けていないケース。

逆に、夫婦+子2人(大学生と高校生)という構成については上限が低くなっています。

「夫婦」は、ふるさと納税を行う方の配偶者に収入がない、つまりパートナーが専業主婦(主夫)という場合です。

総務省のHPから、限度額の一覧表を一部抜粋して見てみましょう。.jpg)

参照:総務省-ふるさと納税のしくみ-税金の控除について

年収300万円以下の目安が記載されていないのは、ふるさと納税をするメリットが見込めないため、とのことです。

では、この表によりわかる「損をする年収と家族構成」はどれくらいなのか、次の項目で解説します。

ふるさと納税で損をする年収と家族構成は?

総務省の上限額の表から、同じ年収のラインで見ても家族構成によってかなり上限額の差があることがわかります。

具体的な例を見てみましょう。

共働き+子2人(大学生と高校生)

001.jpg) =”413″ />

=”413″ />

ふるさと納税する方本人の給与収入が300万円の場合、表によると限度額は7000円になっています。

返礼品は還元率30%とすれば2,100円程になりますが、品物によっては損をしてしまう場合も。

夫婦+子2人(大学生と高校生)

002.jpg)

このケースが一番限度額が低くなっており、損をしないラインの限度額8,000円に達するには、年収が375万円以上でなければなりません。

独身又は共働き

003.jpg)

このケースの限度額が一番高く設定されており、年収300万円で上限が28,000円。

上限まで寄附した場合2,000円の自己負担で8,400円相当の返礼品がもらえますので、同じ年収の他のケースと比べてもお得です。

このケースで年収300万円以下を計算してみると、損をしないラインの限度額8,000円になる年収は150万円ということになります。

ふるさと納税で損をする年収と家族構成のまとめ

家族構成によって、金額的な面だけで見て「損」になる年収はこのようになります。

このように、家族構成でだいぶ限度額が異なり、損する年収のラインも変わってきます。

限度額が7,000円以下になると金額面で損することが多いということを目安に考えると良いでしょう。

ふるさと納税をするうえで、自分の限度額を知ることが非常に重要なポイントになります。

年収や家族構成などから限度額を簡単にシミュレーションできますので、必ず確認してから寄附するようにしましょう!

ふるさと納税をしない方が良い人とした方が良い人とは?

ふるさと納税では、年収や家族構成によって損するラインが変わってきますが、実際にはそれ以外にも様々な要因が関わってきます。

最後の項目では、ふるさと納税をしないほうが良い人・ふるさと納税をしたほうがよい人を解説していきます!

ふるさと納税をしないほうが良い人とは?

ふるさと納税には様々なメリットがありますが、なかにはふるさと納税をしないほうが良い人もいます。

まずは、どのような人がふるさと納税をしないほうが良いのかを見ていきましょう。

所得税・住民税を収めていない人

ふるさと納税とは、自治体を自由に選んで寄附をするという制度ですので、基本的に誰でもできます。

ただし、所得税や住民税を収めていない人は、ふるさと納税を行っても控除できる税金がありませんので、単純に自治体への寄附だけを行うことになるわけです。

所得の無い学生や専業主婦(主夫)、扶養内でパート勤務されている方、所得税・住民税が非課税の方などが対象になるかと思います。

寄附する方自身のメリットが少ないうえに損する場合もありますので、ふるさと納税はしないほうが良いでしょう。

ふるさと納税で損する年収の人

前項で解説した通り、家族構成によって損する年収は異なります。

家族構成によって損する年収の一覧はこちらです。

このライン以下の年収という方は寄附の限度額も少なく、返礼品の価値が自己負担の2,000円より少なくなることも。

ふるさと納税はできても金額的に損してしまう事が多くなりますので、ふるさと納税はしないほうが良いでしょう。

ふるさと納税する年に退職する人

ふるさと納税での税額控除は、寄附した年の翌年分です。

ふるさと納税をした年に退職し収入が無くなった場合、翌年の所得税・住民税が非課税になる可能性があります。

そうなると、ふるさと納税による税額控除を受けるのが難しくなってしまうのです。

退職後、同等の収入を得られるような転職先が決まっている方は問題ありませんが、所得が無くなる場合は特に注意が必要です。

退職を予定されている方は、退職予定の年にはふるさと納税をしないほうが良いでしょう。

ふるさと納税をしたほうが良い人とは?

次に、どのような人がふるさと納税をしたほうが良いのか見ていきましょう。

寄附したい自治体がある人

ふるさと納税では、寄附する自治体を自由に選ぶことができます。

また、寄附金の使い道についても選んで寄附することが可能です。

たとえば…

・今は離れているが自身の生まれ育った町の活性化を応援したい

・通勤している町の駅前の活性化事業を応援したい

・好きな町をたくさんの人に知ってもらうため、町の事業を応援したい

・etc

このように、具体的に応援したい自治体があるという方は、ふるさと納税をしたほうが良いでしょう。

ただし、自分が住んでいる町(自分の住民票登録がある自治体)にふるさと納税した場合、税額控除を受けることはできますが、返礼品の受け取りはできません。

返礼品をお得に受け取りたいのであれば、現在住んでいる自治体以外にふるさと納税するようにしましょう。

欲しい返礼品がある人

ふるさと納税の返礼品は、地域の名産品や市内にある工場で作られている製品など、様々なジャンルの品物が取り扱われています。

欲しい返礼品が寄附の上限額内であれば、自己負担2,000円で税額控除に加えてその品物が手に入ってしまうのですから非常にお得ですよね。

自治体から寄付先を選ぶのもよいですが、お米や肉などの食材、自転車やパソコン・家電製品など、欲しい返礼品を探して寄附するのもおすすめですよ。

ただし、寄附金が高額になってしまう場合、自分の限度額を超えた分は自己負担になりますので注意しましょう!

ふるさと納税で損しない年収を得ている人

家族構成によって損する年収のラインはこちらです。

各家族構成ごとに見て、記載の年収以上を得ているのであれば、ふるさと納税は金額的に見てお得ということになります。

ぜひ積極的にふるさと納税をしましょう!

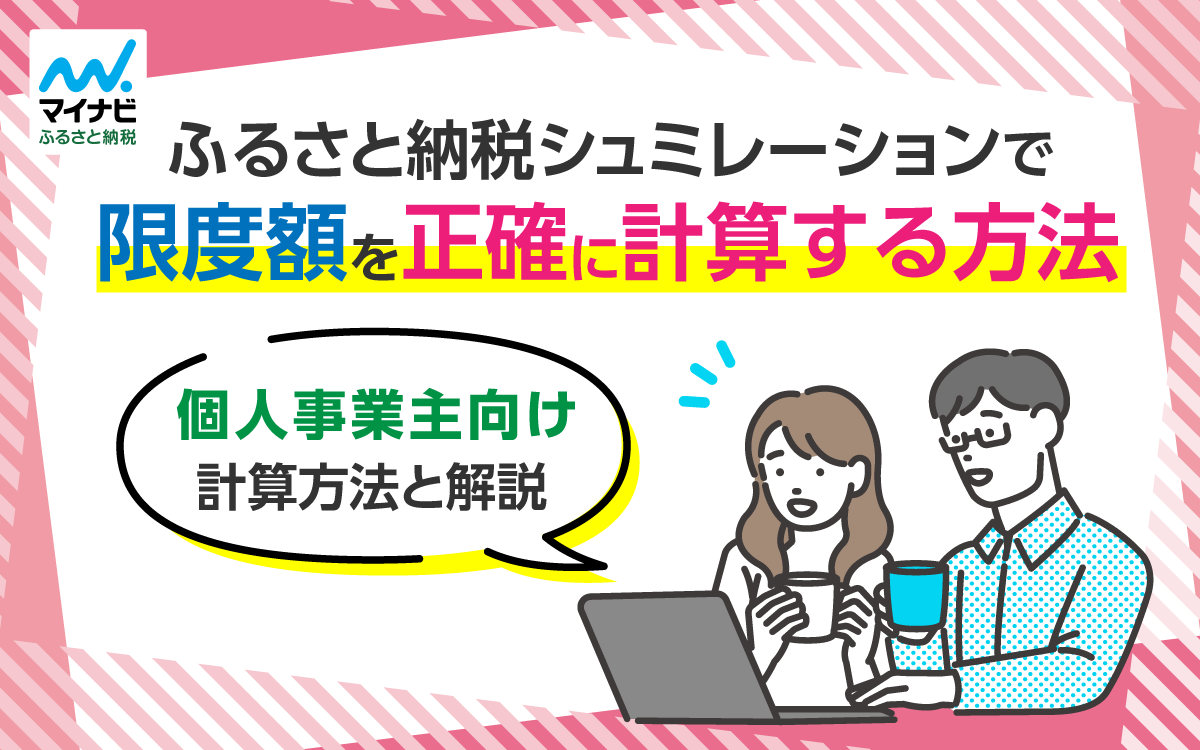

限度額はシミュレーターで事前に確認を!

ふるさと納税は年収や家族構成によって控除の限度額が決められています。

限度額は自分で計算するか、総務省のHPなどで紹介されている一覧表で目安を確認できますが、もっと簡単にシミュレーターを使用する方法をおすすめします。

年収と家族構成を入力するだけで、自己負担2,000円で行える寄附の限度額が計算されます。

シミュレーターで算出された限度額はあくまで目安ですが、面倒な計算をする必要が無いというのは便利ですよね。

限度額内で寄附を行えば自己負担額は2,000円で済みますので、必ず限度額を把握したうえでふるさと納税するようにしましょう!

まとめ

ふるさと納税をして損する年収について解説してきました。

家族構成によってだいぶ幅はありますが、独身又は共働きで年収150万円、夫婦+子2人(大学生と高校生)という構成では375万以下だと損することになります。

ただし、損する年収のボーダーラインとしてはあくまで目安です。

返礼品も物によっては還元率が高いものが取り扱われており、限度額が低くても実際お得になるケースも多くあります。

お得にふるさと納税できるように、コスパの高い返礼品を探してみるのもおすすめです。

損する年収のライン以上の収入を得ている方は、自分の寄附上限額の目安をシミュレーターで確認したうえで、ぜひふるさと納税にチャレンジしてみてください!