日本を代表するメガバンクである三菱UFJ銀行の住宅ローンは、取扱高でずっと首位を独走しています。

また、住宅購入時には絶対的な安心感がある三菱UFJ銀行住宅ローンを利用したいという声も非常に多く、いかに信頼されているかがよく分かります。

ただ、日本トップレベルのメガバンクの住宅ローンですから、審査に通過するのはかなり難しいのではないかと心配する人は多いです。

なお、住宅ローンの審査で考慮されている項目で上位に来るのは、完済時年齢や健康状態、担保評価、借入時年齢、年収、勤続年数、連帯保証などです。

審査項目

「完済時年齢」(99.0%)、「健康状態」(98.5%)、「担保評価」(98.2%)、「借入時年齢」(96.9%)、「年収」(95.7%)、「勤続年数」(95.6%)、「連帯保証」(94.2%)等については、引き続き、9割以上の機関が融資を行う際の審査項目としている。また、「融資可能額(融資率)②借換えの場合」(69.8%)、「申込人との取引状況」(43.1%)の割合は減少している。引用元:国土交通省「令和元年度 民間住宅ローンの実態に関する調査 結果報告書(令和5年3月 31 日 訂正)」

今回は、三菱UFJ銀行住宅ローンの審査について解説していきます。

三菱UFJ銀行住宅ローンの概要

三菱UFJ銀行住宅ローン基本情報

金利(変動)

年0.345%

団体信用生命保険

一般団信(基本付帯)/7大疾病保障付住宅ローン ビッグ&セブン〈Plus〉3大疾病保障充実タイプ(年+0.3%)/7大疾病保障付住宅ローン ビッグ&セブン〈Plus〉安心の保険料タイプ(保険料別途)/ワイド団信(年+0.3%)

事前審査スピード

最短即日

本審査期間

10日~2週間程度

事務手数料

借入金額×2.20%(税込)

| 項目 | 詳細 | |

|---|---|---|

| 借入可能額 |

500万円~1億円(10万円単位) | |

| 事務手数料 |

借入金額の2.2% | |

| 保証料 |

0円 | |

| 返済期間 |

2年~35年(1年単位) | |

| 繰上げ返済手数料 | 一部繰上げ返済 | インターネット:無料、電話・テレビ窓口:5,500円、窓口:16,500円 |

| 一括返済 | インターネット:16,500円、テレビ窓口:22,000円、窓口:33,000円 | |

| 特約 |

がんの診断や脳卒中・急性心筋梗塞の入院時、住宅ローン残高が0円に | |

三菱UFJ銀行の住宅ローンは、メガバンクならではの安定性と低金利を誇ります。

特筆すべきは7大疾病を保障する『ビッグ&セブン〈Plus〉』の団信。健康上の問題で通常の団信に加入できない人のための「ワイド団信」や、リフォームのための特別融資も提供されており、ユーザーの多様なニーズに応える取り組みが充実しています。

さらに、Pontaポイントが貯まる特典や、全国の店舗での窓口相談が可能など、利便性やサービス面でも魅力が多いです。

三菱UFJ銀行住宅ローンの金利

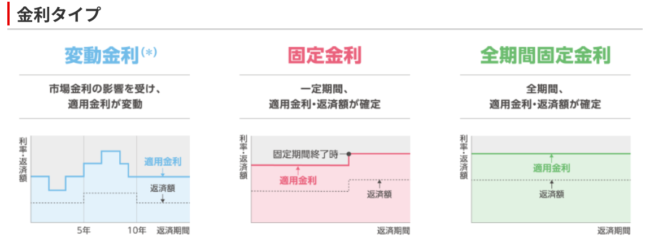

三菱UFJ銀行住宅ローンには、「変動金利」「固定金利」「全期間固定金利」の3つの金利タイプがあります。

それぞれの金利は、以下の通りです。

変動金利タイプ

| 金利 | |

|---|---|

| 変動金利 | 年0.345%〜年0.425% |

固定金利タイプ

| 金利 | |

|---|---|

| 固定3年 | 年0.75% ~ 年0.83% |

| 固定10年 | 年0.98% ~ 年1.06% |

| 固定20年 | 年1.85% ~ 年1.93% |

全期間固定金利タイプ

| 金利 | |

|---|---|

| 全期間固定21年〜25年 | 年1.59% ~ 年1.67% |

| 全期間固定26年〜30年 | 年1.67% ~ 年1.75% |

| 全期間31年〜35年 | 年1.73% ~ 年1.81% |

将来のライフイベントや返済計画を考え方上で、自分に合う金利タイプを選択しましょう。

三菱UFJ銀行住宅ローンの審査基準

三菱UFJ銀行住宅ローンの審査基準は、以下の通りです。

それぞれの基準について詳しく解説します。

年齢

三菱UFJ銀行住宅ローンは、借入時年齢20歳~70歳、完済時年齢80歳までの人が申し込みできます。

住宅ローンの借入時年齢は65歳までとなっているケースが多いですから、年齢条件は多少緩やかだといえそうです。

ただし、借入時年齢や完済時年齢は高くなればなるほど、審査に通過しにくくなっていきます。

年齢が高い人は、借入金額をできるだけ少なくする、あるいは返済期間を短くするなどして審査に申し込む方がいいでしょう。

年収

三菱UFJ銀行住宅ローンには、年収に関する条件は特に定められていません。

これまでの融資実績から見ると、年収は200万円以上あれば審査してもらえます。

メガバンクは、基本的に対面で審査に関する手続きを進めているので、個々の事情を伝えることで融通が利くことも多いです。

安定した収入を得ている、返済計画がしっかりできていると判断してもらえれば、審査に通過できる可能性は高まるでしょう。

職業

三菱UFJ銀行住宅ローンの利用条件には、職業に関する記載もありません。

契約社員や派遣社員だと申し込みできないのではないかと思われがちですが、勤続3年以上あれば審査はしてもらえます。

メガバンクの住宅ローン審査では、非正規雇用だからという理由だけで審査落ちすることはないと考えてください。

収入の安定性の弱さをカバーできる条件が整っていれば、審査に通過できる可能性は充分にあります。

ただし、個人事業主や自営業者の人が審査に通過するのは非常に難しいです。

三菱UFJ銀行住宅ローンの利用条件には、下記の通りに表記があります。

- 同一勤務先に1年以上勤務していること

- 三菱UFJ銀行にて給与振り込みを利用していること

つまり、会社に勤めて給料をもらっている人を融資対象として想定しているのです。

個人事業主や自営業の人は、フラット35の利用を検討する方がいいでしょう。

勤続年数

勤続年数は1年以上あればよいとされています。

しかし、三菱UFJ銀行住宅ローンの審査では収入の安定性を非常に重視しています。

勤続年数は、長ければ長いほど審査で有利に働きますので、できれば勤続年数は3年以上あることが望ましいです。

健康状態

三菱UFJ銀行住宅ローンを利用する際には、三菱UFJ銀行が指定する団体信用生命保険への加入が必須です。

団体信用生命保険に加入できなければ、三菱UFJ銀行住宅ローンは利用できません。

ただし、三菱UFJ銀行住宅ローンには加入条件がより緩やかなワイド団信が用意されています。

健康上の理由で通常の団体生命信用保険に加入できなくても、ワイド団信に加入できれば問題ありません。

収入合算・ペアローン

三菱UFJ銀行住宅ローンは、収入合算、ペアローンどちらも取り扱いがあります。

ただし、配偶者は正社員であることが求められます。

配偶者がパートやアルバイトだと収入合算はできません。

また、収入合算では、配偶者の収入の半分までしか合算できませんので注意が必要です。

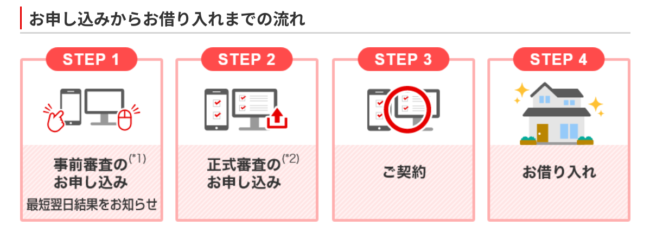

三菱UFJ銀行住宅ローンの審査の流れ

三菱UFJ銀行住宅ローンの審査の流れは、以下の通りです。

1. 事前審査の申し込み

ホームページや窓口のタブレット端末で事前審査のお申し込みができます。

ご年収や物件資料などを手元に準備すると、申し込みがスムーズに行えます。

インターネットからはいつでも24時間申し込みが可能で、最短で翌日にメールで結果が通知されます。

ただし、審査結果の通知が翌日に遅れる場合もございます。

2. 正式な審査の申し込み

事前審査が承認されると、「住宅ローンマイページのご案内」がご住所に郵送されます。

届いた案内に従い、マイページにログインし、正式審査の申し込みと必要書類のアップロードを行ってください。

3. 契約

正式審査が承認された後、住宅ローンの契約手続きを進めることができます。

電子契約を選択すると、契約時の印紙代が0円となり、非常に便利です。

ただし、この電子契約を利用する際には「スマート手続」の利用が条件となります。

4. 借り入れ

住宅ローンの契約が完了すると、お借入金を不動産会社などに支払うことができます。

このとき、お借入日の金利が適用されます。

三菱UFJ銀行住宅ローンの審査で必要な書類

三菱UFJ銀行住宅ローンの審査は、2段階に分かれており、それぞれ必要になる書類が異なります。

事前審査

事前審査では、以下の書類の提出が必要です。

- 前年の収入がわかる源泉徴収票

- 運転免許証などの本人確認書類

- 他のローンを利用している場合は金融機関等取引証明書

- 転職後3年未満は職歴書

本審査

本審査は、より細かく審査がおこなわれます。

住宅や土地に関する書類の提出が必要です。

- 売買契約書や工事請負契約書

- 住宅地図や建築確認通知書、不動産登記簿謄本など

三菱UFJ銀行住宅ローンの審査は難しい?

三菱UFJ銀行住宅ローンは、年収や勤続年数に関する条件が比較的緩やかです。

金利はそれほど低くなく、優遇金利に幅を持たせています。

一方、ネット銀行は年収や勤続年数に関してかなり厳しい条件を設けています。

金利は非常に低く、優遇金利には幅がないことが多いです。

一般的に、住宅ローンは金利が低くなるほど審査は厳しくなりますし、優遇金利に幅を持たせているほど、融資可否の判断のストライクゾーンは大きくなります。

つまり、三菱UFJ銀行住宅ローンの審査難易度は、ネット銀行住宅ローンと比べて緩やかだといえます。

安定継続した収入があれば、即審査落ちしてしまうようなことはないでしょう。

自己資金を用意するなど返済に対して計画的だと判断されれば、年収が多くなくても充分審査に通過する可能性はあります。

事前審査はポイント制になる

三菱UFJ銀行住宅ローンでは、独自のポイント制度を利用した事前審査が行われます。

独自のポイント制度を利用した事前審査では、申込者の以下のような個人信用情報をシステムに入力します。

そして、上記のような情報から申込者の返済能力を判断するとされています。

三菱UFJ銀行住宅ローン独自に設定された点数に達しない場合、審査を通過することはできません。

信用情報のチェックは厳しい

ただし、三菱UFJ銀行住宅ローンの審査では、信用情報はかなり厳しくチェックされます。

過去にローンやクレジットの返済でトラブルを起こしていれば、一流企業に勤めていて高収入を得ていてもまず間違いなく審査には通過できません。

審査に通過した人の状況から判断すると、キャッシング枠付きのクレジットカードの複数所有については、利用していなければそれほど影響することはないようです。

三菱UFJ銀行住宅ローンがおすすめな人の特徴

三菱UFJ銀行住宅ローンがおすすめな人の特徴は、以下の通りです。

団体信用生命保険の保証を充実させたい人

団体信用生命保険には7大疾病保障を付けられます。

3大疾病(ガン・急性心筋梗塞・脳卒中)+4つの生活習慣病(高血圧性疾患・糖尿病・慢性腎不全・肝硬変)の7大疾病をカバーできます。

7大疾病保障には2タイプありますので、自分に合ったプランを選んでください。

配偶者が出産予定・出産直後で収入合算を希望する人

妻がもうすぐ出産、あるいは現在育休中だけど、収入合算かペアローンで住宅ローンを組みたいという夫婦には、三菱UFJ銀行住宅ローンが非常におすすめです。

産休中や育休中の女性は、住宅ローンを利用できないことがほとんどですが、三菱UFJ銀行住宅ローンでは産休や育休中でも収入合算やペアローンが利用できます。

しかも、出産予定あるいは出産直後の女性は、出産後6ヶ月以内に本人から申し出ると1年間金利を0.2%マイナスしてもらえるサービスまで受けられます。

住宅ローンを組めたとしても、産休や育休中であることを証明する書類や復職後の収入証明書類の提出を求められたり、年収満額で審査してもらえなかったりします。

三菱UFJ銀行住宅ローンはほぼ通常通りの対応で、年収も100%満額で審査してもらえる点で非常にポイントが高いです。

信頼できるメガバンクで住宅ローンを借りたい人

住宅ローンの申し込みや契約にかかる手続きは、想像以上に煩雑で大変です。

役所に何度も足を運び、多くの書類を提出しなければなりません。

自分一人だけでインターネット上ですべての手続きを進めるのはかなり不安でしょう。

また、ネット銀行住宅ローンの金利は低くて魅力がありますが、金融機関としてまた新しいので何となく不安だという人もまだまだ多いです。

- 信頼できる専門家のアドバイスを受けながら契約手続きを進めたい

- 少々金利が高くても信頼性の高いメガバンクで借りたい

そんな人には、三菱UFJ[銀行住宅ローンがおすすめです。

三菱UFJ銀行住宅ローンがおすすめできない人の特徴

三菱UFJ銀行の住宅ローンは多くの人に利用されていますが、一部の方には不向きである可能性があります。

三菱UFJ銀行住宅ローンがおすすめできない人の特徴についてご紹介します。

収入が不安定な人

収入が不安定な場合は、住宅ローンの審査に不利に働く場合があります。

例えば、個人事業主の場合、収入に波がある時があり、安定した返済ができない可能性があります。

また、会社役員や中小企業勤務者の場合も、経営状況の変動が収入に影響を与える可能性があります。

個人信用情報に課題を抱える人

個人信用情報に傷があると、住宅ローンの審査に不利になる可能性があります。

例えば、過去に支払いの延滞や代位弁済があった場合などです。

個人信用情報には、過去の延滞などの情報が記録されています。

個人信用情報機関に登録される個人情報と個人信用情報

本人の個人情報として氏名・住所・生年月日・電話番号・勤務先等、契約の情報として、貸与額・最終返還期日等が登録されます。

その他に延滞・代位弁済・完済等の返還状況も登録されます。

正社員ではない配偶者と収入合算を考えている人

収入合算で住宅ローンを組む場合には、特定の基準が存在します。

三菱UFJ銀行住宅ローンでは、パートやアルバイトとして働く配偶者と収入合算できません。

正社員でない限り収入合算の対象外となります。

また、仮に収入合算できたとしても、金額は借入人の収入の50%までに制限されます。

三菱UFJ銀行住宅ローンは収入合算できないなどの条件は、ローン申込時の計画に支障をきたす場合があります。

そのため、住宅ローンの条件を事前に確認しておくようにしましょう。

三菱UFJ銀行住宅ローンの審査に通過するコツ

三菱UFJ銀行住宅ローンの審査に通過するコツなどについて解説します。

自分の信用状況は必ず確認しておく

先にも解説したように、三菱UFJ銀行住宅ローンの審査では信用情報はかなり厳しくチェックされています。

特に、返済遅れに関する情報には敏感ですから要注意です。

ローンやクレジットの返済で問題を起こしたことがあれば、まず審査には通過できません。

また、他のローンやクレジットを利用していたとしても、金額が大きくなければそれほど問題にはなりませんが、消費者金融からの借り入れがある場合は別です。

利用する側は、急な出費があるときに便利だからという理由で借り入れをしているかもしれませんが、銀行の担当者はそうは受け取ってくれません。

高い金利を払って借りるほどお金に困っていると判断されますので、審査に大きく影響します。

返済負担率はできるだけ抑える

三菱UFJ銀行などメガバンクの住宅ローン審査では、しっかり返済計画を立てられているかを見て融資の可否を判断する傾向にあります。

小さな会社に勤めていて年収がそれほど多くなくても、以下の条件を満たしていると審査通過できる可能額が高いです。

- ある程度の自己資金を用意している

- 自分の収入に見合った物件で申し込む

無理なく返済していけることをアピールできれば、審査に通過できる可能性は高まるでしょう。

三菱UFJ銀行住宅ローンの審査の口コミ

実際にローンを契約する前に、実際に利用した人の口コミもチェックしておきたいところです。

そこで今回の記事では、三菱UFJ銀行住宅ローンを利用したことがある方に向けて独時のアンケート調査を行いました。

またアンケート内容を評判が高い傾向のものと、イマイチなものにわけて、それぞれの評判の傾向を分析して解説をしていきます。

三菱UFJ銀行住宅ローンの評価が高い口コミ

さっそく三菱UFJ銀行住宅ローンの利用者の中でも評価が高い口コミをチェックしていきましょう。

三菱UFJ銀行住宅ローンの利用者の口コミの多くでは「窓口の対応がとても丁寧だった」「親身に相談に乗って頂いた」など、対応の丁寧さが特に評価が高い傾向にありました。

三菱UFJ銀行住宅ローンの評価がイマイチな口コミ

三菱UFJ銀行住宅ローンの評価が高い口コミに「対応が丁寧」という内容が寄せられている一方で、「対応が横柄だった」「馬鹿にされているようだった」という口コミが多い傾向にある結果となりました。

しかしこの口コミは、借り入れ当時から時間がたっているケースが多いと言えます。

直近数年で契約を開始をした口コミには比較的に対応に対して好意的な口コミを上げているケースが多いことから、あくまで一意見として認識する形で良いでしょう。

三菱UFJ銀行住宅ローンは人気で使いやすい

三菱UFJ銀行住宅ローンは、住宅ローンやプレミアム住宅ローンなどでかなりの低金利を実現しています。

メガバンクの安心感と信頼感を求めつつ金利の低さも重視したい人は、三菱UFJ銀行住宅ローンの利用を検討してみてください。

勤務先の会社が三菱系列だったことで、住宅ローンの審査もスムーズに完了した。また優遇金利の適用も受けられた。

初めての利用で不安だったが、融資担当者からも住宅ローンのシステムについて丁寧に説明してもらえた。

現在は住宅ローンは完済しているが、融資から完済までトラブルなく利用できた。

また利用中は、住宅ローン減税に関するそう相談も受け付けていて、実際に節税をすることができた。

住宅ローン利用中は、三菱UFJ銀行でのATM利用手数料や振込手数料が無料になるなどの優遇サービスを受けられた。