さて今日は株式投資本オールタイムベスト143位

シュワッガーのマーケット教室 (ジャック・D・シュワッガー著、パンローリング、2013年)

の最終回第8弾です。

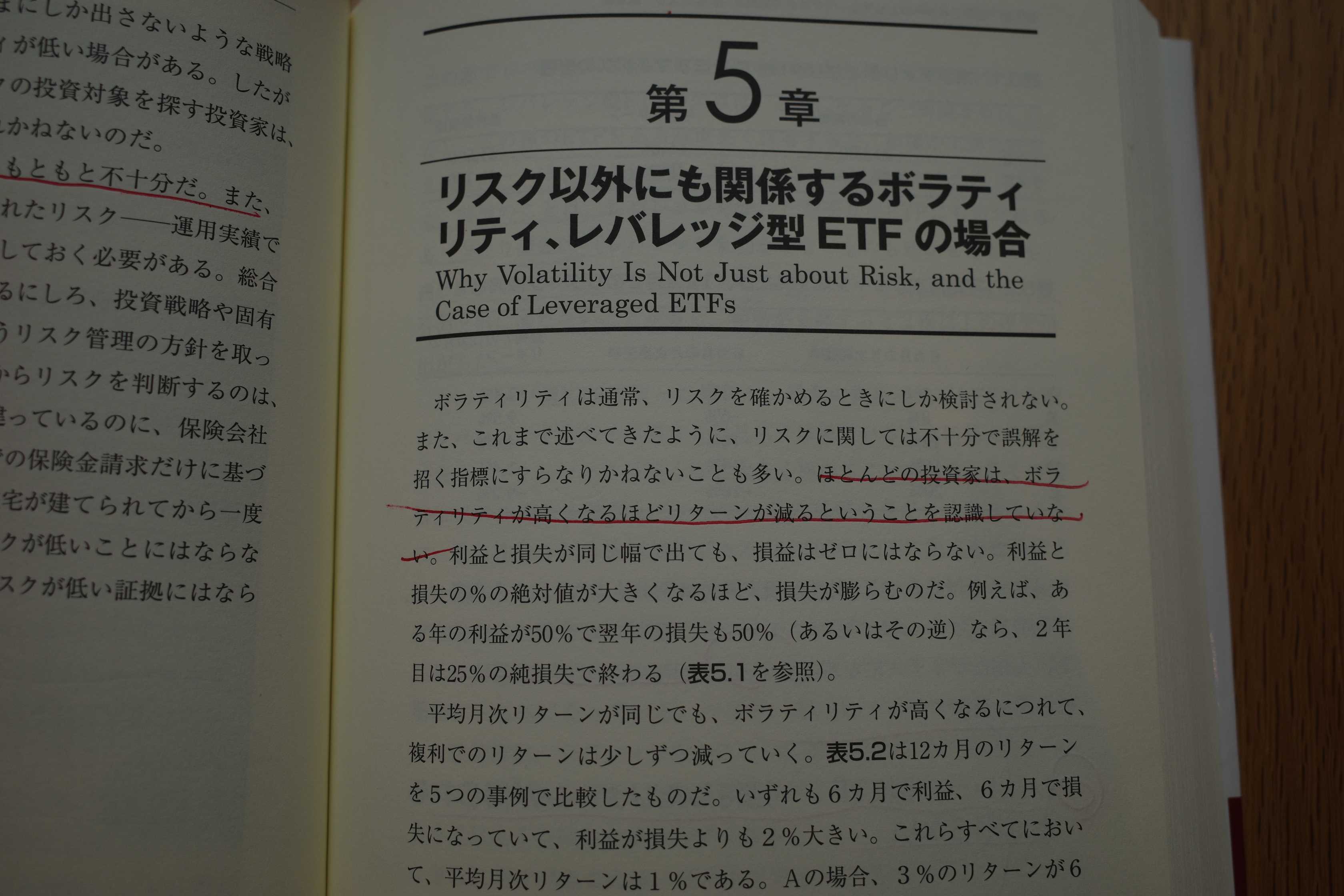

今日は、第5章 リスク以外にも関係するボラティリティ、レバレッジ型ETFの場合 から。

ほとんどの投資家は、ボラティリティが高くなるほどリターンが減るということを認識していない。

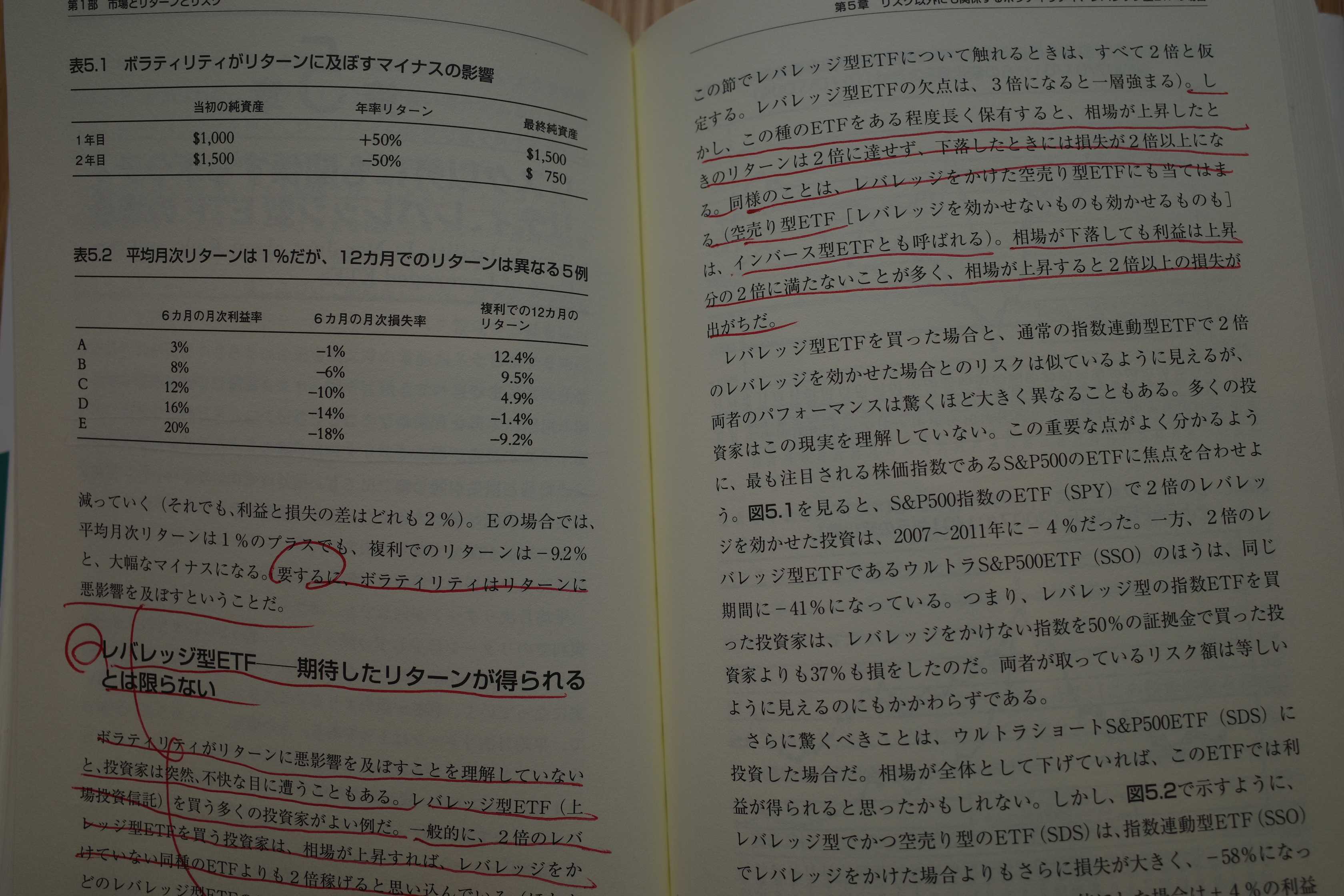

レバレッジ型ETFー期待したリターンが得られるとは限らない

ボラティリティがリターンに悪影響を及ぼすことを理解していないと、投資家は突然、不快な目に遭うこともある。レバレッジ型ETFを買う多くの投資家がよい例だ。一般的に、2倍のレバレッジ型ETFを買う投資家は、相場が上昇すれば、レバレッジをかけていない同種のETFよりも2倍稼げると思い込んでいる。

しかし、この種のETFをある程度長く保有すると、相場が上昇したときのリターンは2倍に達せず、下落したときには損失が2倍以上になる。同様のことは、レバレッジをかけた空売り型ETFにも当てはまる。相場が下落しても利益は上昇分の2倍に満たないことが多く、相場が上昇すると2倍以上の損失が出がちだ。

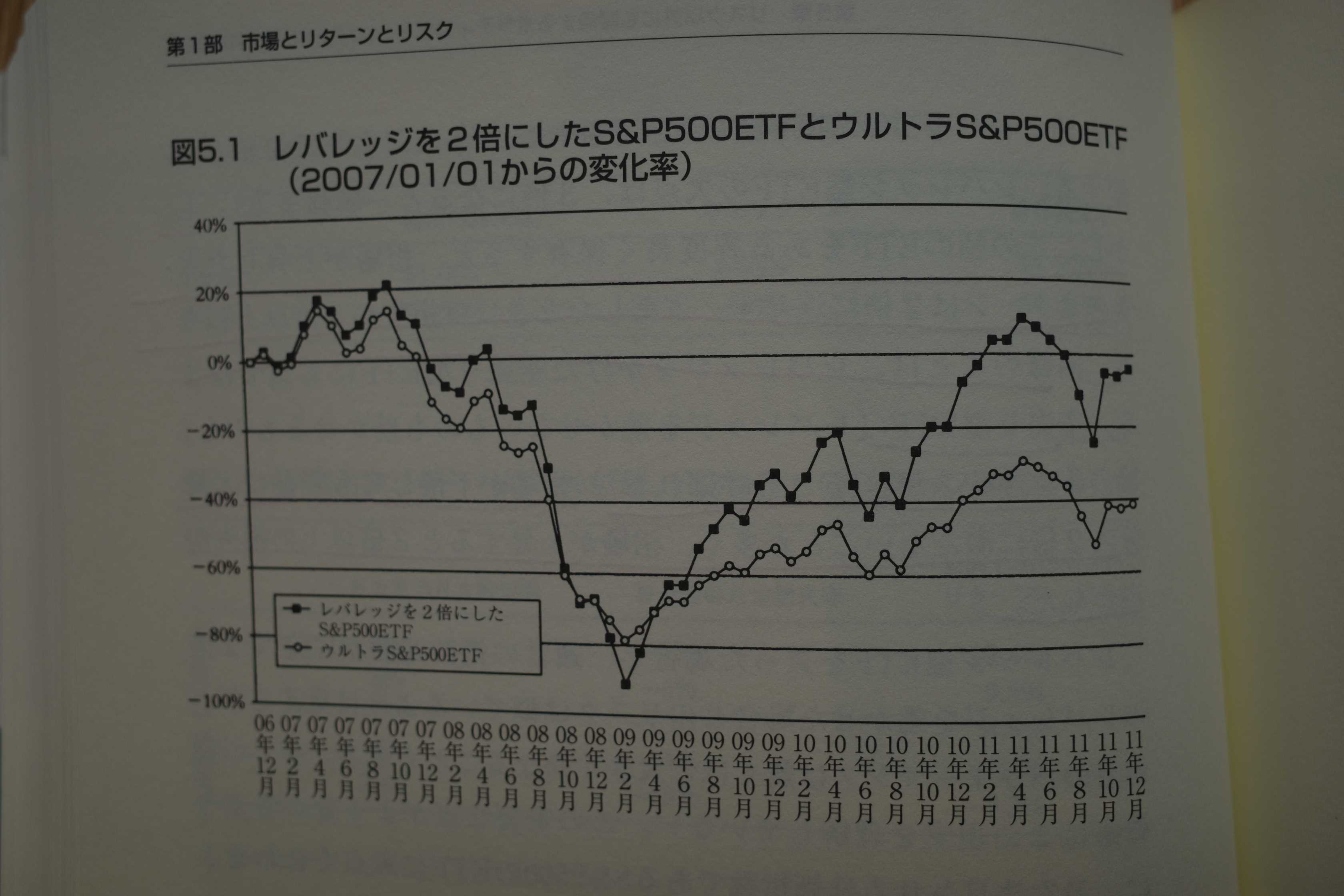

この重要な点が良く分かるように、最も注目される株価指数であるS&P500のETFに焦点を合わせよう。図5.1を見ると、S&P500指数のETF(SPY)で2倍のレバレッジを効かせた投資は、2007~2011年にー4%だった。

一方、2倍のレバレッジ型ETFであるウルトラS&P500ETF(SSO)のほうは、同じ期間にー41%になっている。

つまり、レバレッジ型の指数ETFを買った投資家は、レバレッジをかけない指数を50%の証拠金で買った投資家よりも37%も損をしたのだ。両者が取っているリスク額は等しいように見えるのにもかかわらずである。

さらに驚くべきことは、ウルトラショートS&P500ETF(SDS)に投資した場合だ。相場が全体として下げていれば、このETFでは利益が得られると思ったかもしれない。

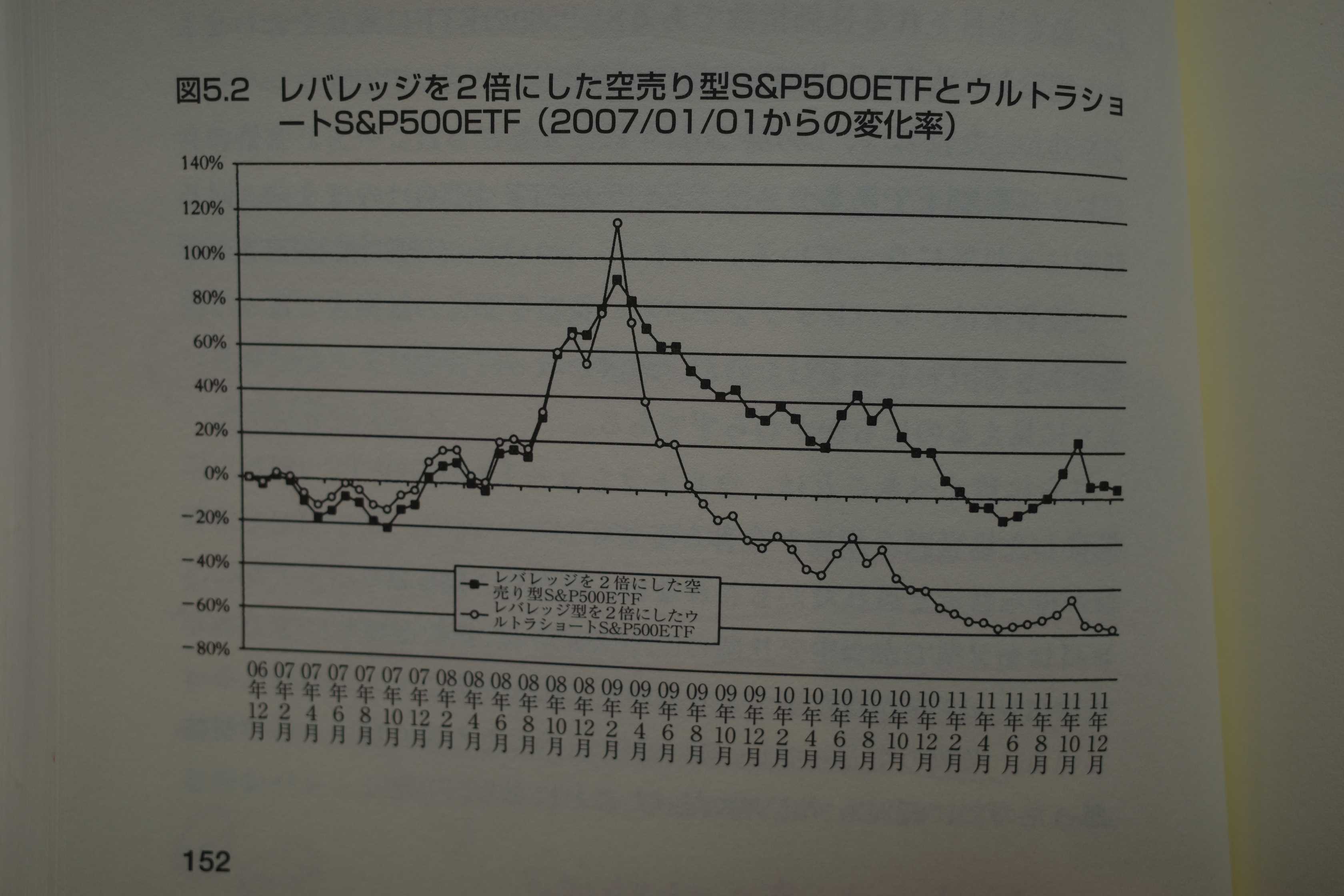

しかし、図5.2で示すように、レバレッジ型でかつ空売り型のETF(SDS)は、指数連動型ETF(SSO)でレバレッジをかけた場合よりもさらに損失が大きく、-58%になっている。指数の空売りでレバレッジを2倍にした場合は+4%の利益だったので、62%もマイナスだったことになる。

いやあ、レバレッジ型のETFの中長期パフォーマンスが悪いことは以前から良く知られてはいますが、それにしても酷いですね。

ただ不思議なのは、ここ日本でもレバレッジ型のETFを買って逆境にただひたすら励ましあいながらじーっと耐えるという「謎の友の会」に参加している投資家の方々が未だに散見されることです。新種の罰ゲームの一種なのでしょうか?

さてこれでこの本の紹介は終わりです。シュワッガーらしい、クリアカットで知的に誠実な1冊です。未読の方は是非。(続く)